データ参照日:2026年1月16日

この記事で分かること

- 三菱UFJ純金ファンド(ファインゴールド)の基本的な仕組みと特徴

- 金投資のメリット・デメリットと、どんな人に向いているか

- 他の金投資商品(金ETF・金地金など)との違いと選び方

- ポートフォリオへの組み入れ方と初心者が注意すべきポイント

冒頭サマリ(結論)

三菱UFJ純金ファンド(愛称:ファインゴールド)は、金価格の値動きに連動することを目指す投資信託です。株式や債券とは異なる値動きをするため、ポートフォリオの分散効果が期待できます。

このファンドは以下のような投資家に向いています:

- インフレや経済不安に備えたい方 – 金は歴史的にインフレヘッジとして機能してきました

- ポートフォリオの分散を図りたい方 – 株式や債券と異なる値動きをする資産を組み入れたい方

- 安全資産を少額から保有したい方 – 実物の金を購入・保管する手間なく、投資信託として保有できます

- 地政学リスクに備えたい方 – 有事の際に価値を保つ傾向がある「有事の金」としての役割

ただし、配当や利息は一切なく、価格変動リスクがあるため、ポートフォリオ全体の5〜10%程度の組み入れが一般的です。株式のように長期的な成長を期待するのではなく、守りの資産として位置づけることが重要です。

初心者向け用語解説

「インフレヘッジ」とは? → 物価が上がっても資産価値が目減りしにくい性質のこと。金は歴史的にインフレ時に価値を保つ傾向があります。

商品概要(目的・特徴)

三菱UFJ純金ファンドは、三菱UFJアセットマネジメントが運用する、純金(ゴールド)への投資を目的とした投資信託です。

| 項目 | 内容 |

|---|---|

| 商品名 | 三菱UFJ純金ファンド(愛称:ファインゴールド) |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 投資対象 | 金地金(純金上場信託を通じた実質的な金投資) |

| 信託報酬(税込) | 年率0.99%程度(実質コスト) |

| 基準価額(2026年1月16日) | 56,402円 |

| 純資産総額 | 約8,785億円 |

| 設定日 | 2011年2月7日 |

| 決算日 | 年1回(1月20日) |

| 購入時手数料 | 販売会社により異なる(上限3.3%、ノーロードの証券会社もあり) |

| ベンチマーク | 国内の金地金価格 |

| リスク(値動きの大きさ) | 4(やや高い) |

具体例で考えてみよう

2026年1月時点で、金の店頭小売価格は1グラムあたり約26,000円と史上最高値圏にあります。コロナ前の2020年1月が約5,590円だったので、この6年で約4倍以上に値上がりしました。ただし、過去には長期下落した時期もあるため、「必ず上がる」とは限りません。

このファンドの最大の特徴は、実物の金に裏付けられた「純金上場信託(金ETF)」を主要投資対象としている点です。投資家は投資信託を通じて間接的に金地金を保有することになります。

仕組み(投資先・ベンチマーク・構成・リスク構造)

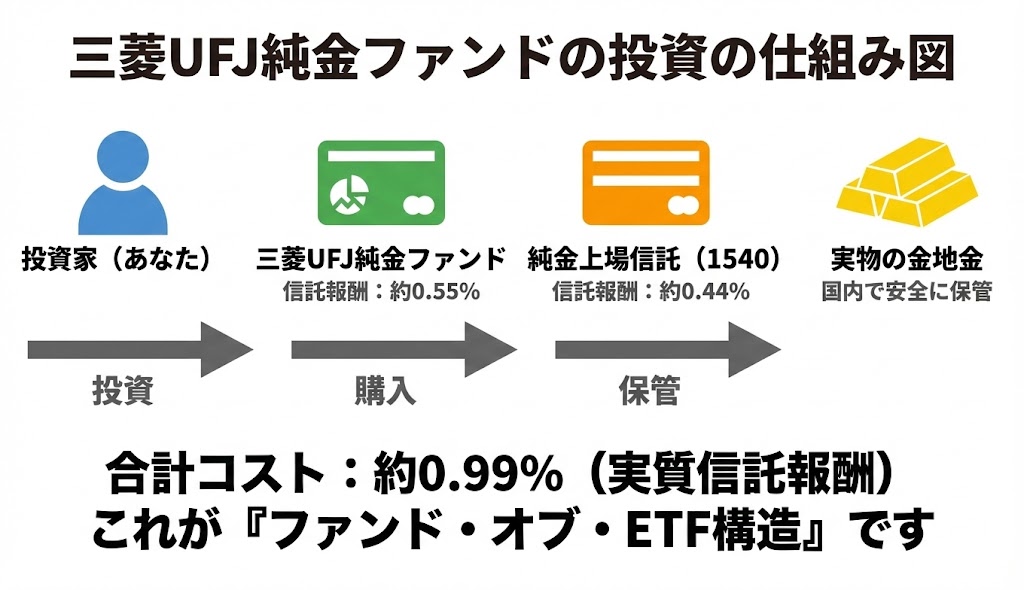

投資の仕組み

三菱UFJ純金ファンドは、以下のような仕組みで運用されています:

- 投資家から資金を集める – 投資信託として販売

- 純金上場信託(金ETF)に投資 – 国内取引所に上場している金ETFを購入

- 金ETFは実物の金地金を保管 – 金ETFは実際に金地金を保有し、受益者に対する裏付け資産としています

- 金価格の変動に連動 – 国内の金地金価格(円建て)の値動きに連動します

初心者向け用語解説

「ファンド・オブ・ETF構造」とは? → この投資信託は、純金上場信託(金ETF)という別の商品に投資する仕組みです。そのため、投資信託自体のコスト(約0.55%)+ 金ETFのコスト(約0.44%)= 実質約0.99%の二重コストが発生します。

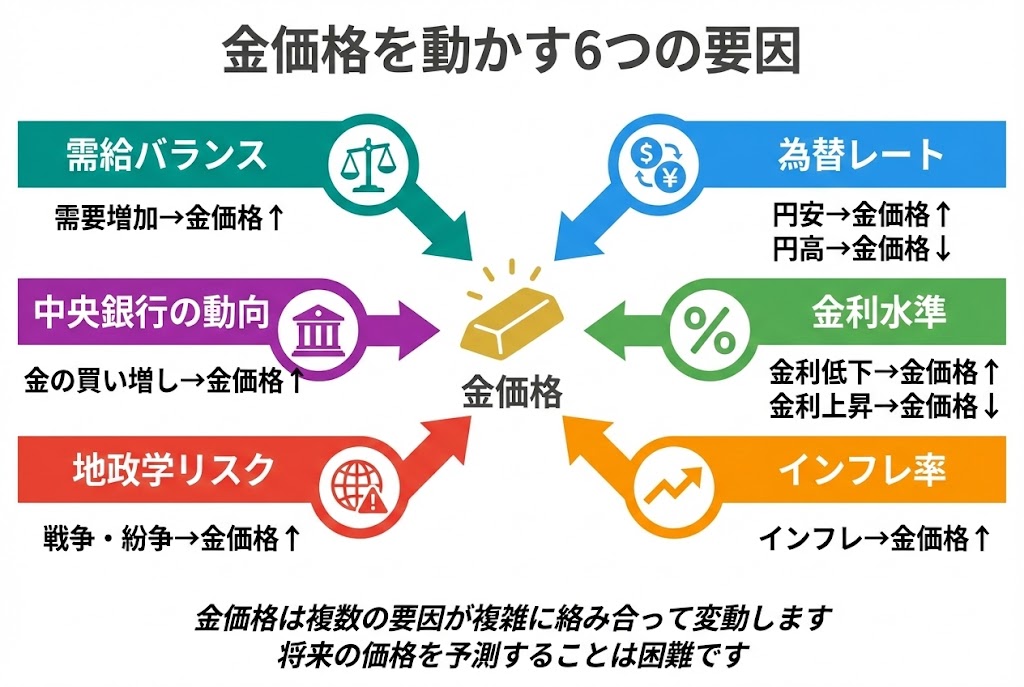

価格変動要因

金価格は以下の要因で変動します:

| 要因 | 金価格への影響 |

|---|---|

| 米ドル為替レート | 円安になると円建て金価格は上昇、円高で下落 |

| 世界的な金利水準 | 金利低下時に金価格は上昇しやすい(金は利息を生まないため) |

| インフレ率 | インフレ時に金価格は上昇する傾向(実質価値の保全) |

| 地政学リスク | 戦争・紛争・政情不安時に安全資産として買われる |

| 中央銀行の金保有政策 | 各国中央銀行が金を買い増すと価格が上昇 |

| 需給バランス | 宝飾品需要、産業需要、投資需要のバランス |

リスク構造

このファンドは株式や債券とは異なるリスク特性を持ちます:

- 価格変動リスク – 金価格の変動により基準価額が変動します

- 為替リスク – 金価格は国際的にドル建てで取引されるため、円ドル為替レートの影響を受けます

- 流動性リスク – 市場環境によっては売買が困難になる可能性があります

- 信託財産留保額 – 解約時に0.3%の信託財産留保額が差し引かれます

メリット(5つ)

1. インフレヘッジとしての機能

金は歴史的にインフレ時に実質価値を保つ資産として機能してきました。2026年現在も、世界的なインフレ懸念が続く中で、金価格は史上最高値圏で推移しています。

なぜ重要か: 現金や債券はインフレによって実質的な購買力が低下しますが、金は物価上昇とともに価格が上昇する傾向があるため、資産価値の保全に役立ちます。

インフレと投資の関係についてより詳しく知りたい方は、こちらの記事も参考にしてください。

インフレと投資の関係とは?お金の価値が目減りする仕組みと初心者向けの対策法

2. 株式・債券との低い相関性

金は株式や債券と異なる値動きをする傾向があります。株式市場が急落する局面でも、金価格は安定または上昇することがあります。

なぜ重要か: ポートフォリオに金を組み入れることで、全体のリスクを低減し、値動きを安定させる効果が期待できます。これは「分散投資」の本質的なメリットです。

3. 少額から金投資が可能

実物の金地金を購入する場合、最低でも数十万円から数百万円の資金が必要ですが、この投資信託なら数千円から購入可能です(販売会社によっては100円から積立可能)。

なぜ重要か: 初心者や若年層でも、無理のない金額で金投資を始められます。保管コストや盗難リスクの心配もありません。

4. 実物資産の裏付けがある

このファンドが投資する純金上場信託は、実際に金地金を保有しています。企業の倒産リスクや信用リスクがない「実物資産」への投資です。

なぜ重要か: 株式や債券と異なり、発行体の破綻リスクがありません。金そのものは誰かの負債ではなく、永続的な価値を持つ実物資産です。

5. 流動性が高く換金しやすい

営業日であればいつでも解約(換金)が可能です。実物の金地金を売却する場合と比べて、手続きが簡単で迅速です。

なぜ重要か: 急な資金需要や市場環境の変化に対応しやすく、柔軟な資産運用が可能です。

デメリット(5つ)

1. 配当・利息が一切ない

金は配当や利息を生まない資産です。株式の配当金や債券の利息のような定期的な収入は期待できません。

リスクの明確化: 長期保有しても、キャピタルゲイン(値上がり益)のみが収益源です。金利がある環境では、機会損失が発生する可能性があります。

2. 信託報酬が比較的高い

実質年率約0.99%の信託報酬は、株式インデックスファンド(0.1%前後)と比べると約10倍の水準です。

リスクの明確化: 長期保有すると、コストが積み重なり運用成果を圧迫します。10年保有すると約9.9%のコストが発生する計算です。

具体例で考えてみよう

100万円を投資した場合、年間約9,900円がコストとして差し引かれます。10年間保有すると、単純計算で約99,000円(実際は複利で計算)がコストになります。eMAXIS Slim 全世界株式の信託報酬(約0.06%)と比べると、10年で約9万円以上の差になる可能性があります。

3. 購入時手数料がかかる場合がある

販売会社によっては、購入時に最大3.3%の手数料が発生します(ノーロードの証券会社もあります)。

リスクの明確化: 100万円投資すると、最大3.3万円が手数料として差し引かれます。SBI証券、楽天証券、マネックス証券などのネット証券ではノーロード(購入時手数料無料)で購入できます。

4. 価格変動リスクが大きい

金価格は短期的には大きく変動します。2020年から2026年にかけて、金価格は急騰しましたが、過去には長期的な下落局面もありました。

リスクの明確化: 2011年から2015年にかけて、金価格は約40%下落しました。高値で購入すると、数年間含み損を抱える可能性があります。「今が高いか安いか」を判断するのは非常に困難です。

5. 為替リスクの影響を受ける

金価格は国際的にドル建てで取引されるため、円ドル為替レートの変動が円建ての基準価額に影響します。

リスクの明確化: ドル建て金価格が横ばいでも、円高になれば円建て金価格は下落します。為替変動を予測することは困難です。

為替と資産運用の関係について詳しく知りたい方は、こちらの記事も参考にしてください。

投資を始めて初めて円安のニュースに動揺した日 ー 為替と資産運用の関係に気づいた時

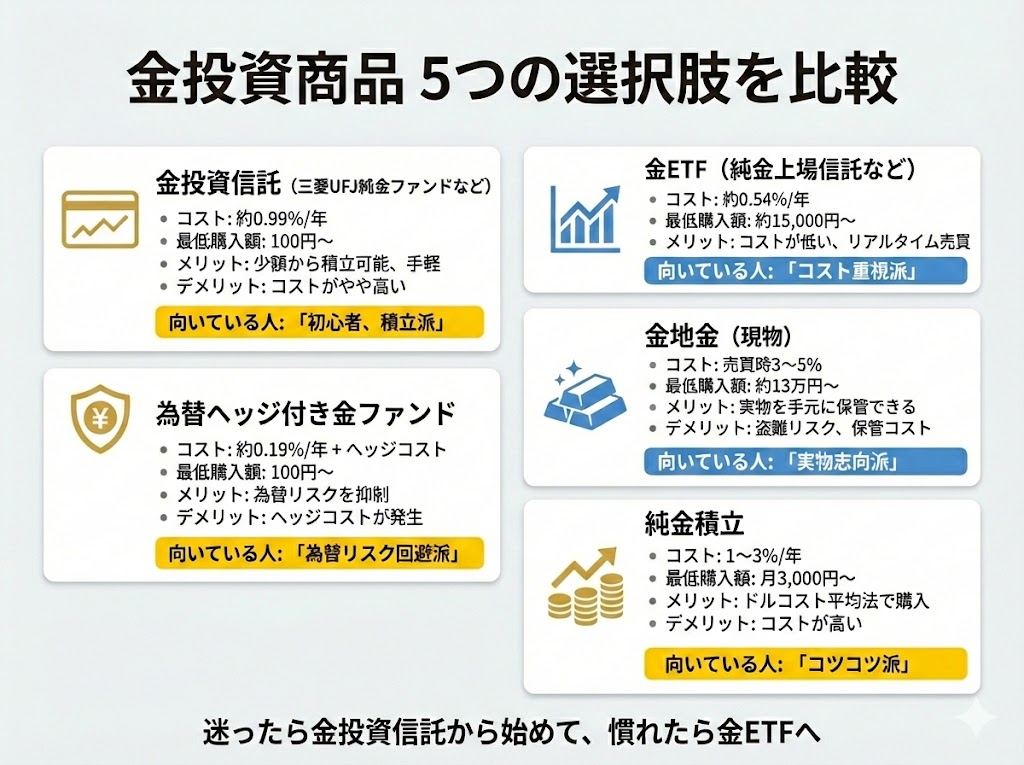

他商品との比較

金投資には複数の選択肢があります。以下は主要な金投資商品との比較表です:

| 商品名 | 種類 | 信託報酬/コスト | 購入単位 | メリット | デメリット |

|---|---|---|---|---|---|

| 三菱UFJ純金ファンド | 投資信託 | 約0.99% | 数千円〜 | 少額から購入可能、積立設定が容易 | コストが比較的高い |

| 純金上場信託(金ETF) | ETF | 約0.54% | 約15,000円〜(1口) | コストが低い、取引所でリアルタイム売買 | 証券口座が必要、積立設定が手間 |

| SBI・iシェアーズ・ゴールドファンド(為替ヘッジあり) | 投資信託 | 約0.19% | 数千円〜 | コストが低い、為替リスクをヘッジ | 為替ヘッジコストが発生 |

| 金地金(現物) | 実物 | 売買時の手数料約3〜5% | 5g〜(約13万円〜) | 実物を手元に保管できる | 保管リスク、盗難リスク、高額 |

| 純金積立 | 積立サービス | 年率1〜3% | 月3,000円〜 | ドルコスト平均法で購入 | コストが高い、引き出しに時間がかかる |

比較のポイント

- コスト重視 → SBI・iシェアーズ・ゴールドファンドが最も低コスト(約0.19%)

- 少額・積立重視 → 三菱UFJ純金ファンドまたは純金積立

- 為替リスク回避 → 為替ヘッジありの投資信託

- 実物志向 → 金地金の現物購入

為替ヘッジありの金ファンドについては、こちらの記事で詳しく解説しています。

SBI・iシェアーズ・ゴールドファンド(為替ヘッジあり)の評価レビュー|メリット・デメリットと初心者向け解説

初心者向けの注意点

誤解されやすいポイント1:「金は絶対に安全」ではない

金は「安全資産」と呼ばれますが、価格が下落するリスクは十分にあります。2011年から2015年にかけて、金価格は約40%下落しました。「有事の金」という言葉から、「絶対に値下がりしない」と誤解する初心者がいますが、それは間違いです。

誤解されやすいポイント2:「金だけ持っていればいい」は危険

金はポートフォリオの一部として保有するものであり、全資産を金に投資するのは推奨されません。一般的には、ポートフォリオ全体の5〜10%程度が適切とされています。

ポートフォリオの考え方についてはこちらの記事も参考にしてください。

ポートフォリオとは?初心者向けの資産配分の考え方と作り方

誤解されやすいポイント3:「短期で儲かる」は期待しない

金投資は長期的な資産保全を目的とするものであり、短期的な値上がり益を狙うものではありません。短期売買を繰り返すと、手数料やコストで損失が拡大する可能性があります。

誤解されやすいポイント4:「新NISA成長投資枠で買えない」

三菱UFJ純金ファンドは、新NISA成長投資枠の対象外です(2026年1月現在)。金ETFや金関連株式のファンドは対象になる場合がありますが、純金ファンドは対象外なので注意が必要です。課税口座での購入となります。

誤解されやすいポイント5:「金価格の適正価格は誰にもわからない」

株式のように企業業績から適正価格を算出することができないため、「今が買い時か」を判断するのは極めて困難です。市場のセンチメント(感情)に左右されやすい資産です。

ポートフォリオ例(用途の例であり推奨ではない)

以下は金をポートフォリオに組み入れる場合の一例です。あくまで参考例であり、個別の推奨ではありません。

例1:バランス重視型(リスク許容度:中)

- 全世界株式インデックスファンド:60%

- 先進国債券インデックスファンド:25%

- 三菱UFJ純金ファンド:10%

- 現金:5%

目的: 株式と債券を中心としつつ、金を組み入れることで分散効果を高める。

例2:守り重視型(リスク許容度:低)

- 全世界株式インデックスファンド:40%

- 先進国債券インデックスファンド:40%

- 三菱UFJ純金ファンド:10%

- 現金:10%

目的: 株式の比率を抑え、債券と金で安定性を重視。

例3:インフレヘッジ重視型(リスク許容度:中〜高)

- 全世界株式インデックスファンド:50%

- グローバルREITファンド:20%

- 三菱UFJ純金ファンド:15%

- 先進国債券インデックスファンド:10%

- 現金:5%

目的: インフレに強い資産(株式、REIT、金)を中心に構成。

よくある質問(FAQ)

Q1. 金投資信託と金ETFの違いは何ですか?

A. 金投資信託は投資信託として販売され、証券会社や銀行で購入できます。一方、金ETFは取引所に上場しており、株式と同じように売買します。主な違いはコストと購入方法です。金ETFの方が信託報酬が低い(約0.54%)ですが、証券口座が必要です。投資信託は積立設定が容易で、少額から始めやすいメリットがあります。

Q2. 金価格はこれからも上がり続けますか?

A. 誰にもわかりません。2026年現在、金価格は史上最高値圏にありますが、将来の価格を予測することは不可能です。金価格は、金利、為替、地政学リスク、インフレ率など多くの要因で変動します。「これからも上がる」と期待して投資するのではなく、ポートフォリオの分散手段として位置づけることが重要です。

Q3. インフレヘッジとして本当に有効ですか?

A. 長期的にはインフレヘッジとして機能する傾向がありますが、短期的には必ずしもそうとは限りません。1970年代のオイルショック時や2020年代のインフレ局面では金価格が上昇しましたが、1980年代〜2000年代にはインフレ率を下回る時期もありました。「完璧なインフレヘッジ」ではなく、「ある程度の効果が期待できる資産」と理解すべきです。

Q4. どのタイミングで買えばいいですか?

A. 金は適正価格を算出できないため、「ベストなタイミング」を見極めるのは極めて困難です。一括購入よりも、積立投資(ドルコスト平均法)で時間分散する方が、高値掴みのリスクを軽減できます。毎月一定額を積み立てることで、価格が高い時は少なく、安い時は多く購入できます。

Q5. 金投資は新NISA対象ですか?

A. 三菱UFJ純金ファンドは新NISA成長投資枠の対象外です(2026年1月現在)。金関連株式や金鉱山株のファンド、一部の金ETFは対象になる場合がありますが、純金ファンドは対象外です。課税口座での購入となります。

Q6. 実物の金地金と比べてどちらがいいですか?

A. それぞれメリット・デメリットがあります。実物の金地金は手元に保管できる安心感がありますが、盗難リスク、保管コスト、売買時の手数料(3〜5%)が高いデメリットがあります。金投資信託は少額から購入でき、保管の手間がかかりませんが、信託報酬が発生します。初心者や少額投資なら投資信託、まとまった資金があり実物志向なら金地金が選択肢です。

まとめ

- 三菱UFJ純金ファンドは、金価格に連動する投資信託で、少額から金投資が可能

- インフレヘッジや分散投資の手段として、ポートフォリオの5〜10%程度の組み入れが一般的

- 配当や利息はなく、値上がり益のみが収益源である点に注意

- 実質信託報酬約0.99%は株式インデックスファンドより高いため、長期保有ではコストが積み重なる

- 株式や債券と異なる値動きをするため、ポートフォリオ全体のリスク低減に貢献する可能性がある

- 「有事の金」だが、価格が下落するリスクもあることを理解する必要がある

- 新NISA成長投資枠の対象外であり、課税口座での購入となる

- 短期売買ではなく、長期保有を前提とした資産保全目的での活用が推奨される

- 金価格の適正価格は誰にもわからないため、積立投資で時間分散するのが有効

- 為替リスク(円ドルレート)の影響を受けるため、為替動向にも注意が必要

免責事項

本記事は情報提供を目的としたものであり、特定の金融商品の購入を推奨するものではありません。投資判断はご自身の責任で行ってください。

記事内のデータや情報は2026年1月16日時点のものであり、将来の運用成果を保証するものではありません。投資信託は元本保証がなく、価格変動により損失が生じる可能性があります。

投資信託の購入を検討される際は、必ず目論見書や契約締結前交付書面をご確認いただき、商品の特性やリスクを十分に理解した上で投資判断を行ってください。最新の信託報酬や費用については、三菱UFJアセットマネジメント公式サイトでご確認ください。

本記事の情報は、信頼できると判断した情報源から取得していますが、その正確性や完全性を保証するものではありません。