この記事で分かること

- eMAXIS Slim 米国株式(S&P500)の特徴と仕組み

- 業界最低水準の信託報酬と純資産総額10兆円突破の実績

- メリット・デメリットと他の米国株ファンドとの比較

- 初心者が知っておくべき注意点とよくある質問

※本記事の情報は2026年1月時点のものです。最新の情報は運用会社の公式サイトでご確認ください。

【結論】長期投資に最適な低コスト米国株インデックスファンド

eMAXIS Slim 米国株式(S&P500)は、米国を代表する500社に分散投資できる、業界最低水準のコストを誇る投資信託です。純資産総額は国内公募投信として初めて10兆円を突破し、多くの投資家から支持されています。

特に以下のような方に向いています:

- 米国経済の成長に長期で投資したい方

- コストを抑えて効率的に資産形成したい方

- つみたてNISAや新NISAを活用したい方

- 投資信託で初めて株式投資を始める方

商品概要|eMAXIS Slim 米国株式(S&P500)の基本情報

| 項目 | 内容 |

|---|---|

| 商品名 | eMAXIS Slim 米国株式(S&P500) |

| 運用会社 | 三菱UFJアセットマネジメント |

| 設定日 | 2018年7月3日 |

| ベンチマーク | S&P500指数(配当込み、円換算ベース) |

| 信託報酬 | 年率0.08140%以内(税込) |

| 購入時手数料 | なし(ノーロード) |

| 信託財産留保額 | なし |

| 純資産総額 | 約10.18兆円(2026年1月時点) |

| 決算日 | 毎年4月25日 |

| つみたてNISA | 対象 |

| 新NISA(つみたて投資枠) | 対象 |

| 新NISA(成長投資枠) | 対象 |

初心者向け用語解説

「S&P500指数」とは? → 米国の株式市場に上場している代表的な500社の株価を基に算出される指数のこと。Apple、Microsoft、Amazon、NVIDIAなど、世界的に有名な企業が含まれています。

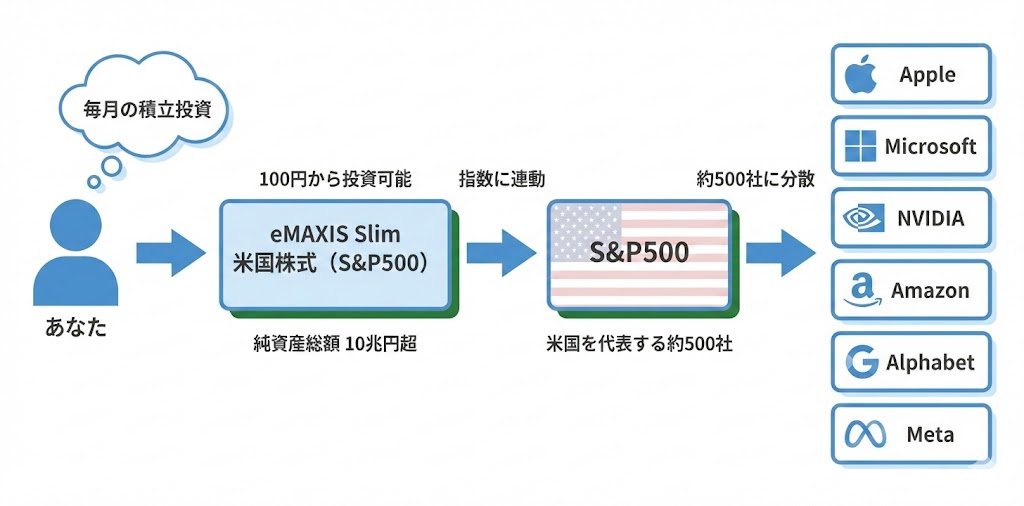

仕組み|S&P500への投資を通じて米国経済の成長に参加

eMAXIS Slim 米国株式(S&P500)は、S&P500指数に連動する投資成果を目指すインデックスファンドです。つまり、このファンドを1つ買うだけで、米国を代表する約500社に自動的に分散投資できます。

投資対象と構成

S&P500指数は、米国の株式市場全体の約80%をカバーしています。構成銘柄は時価総額に応じて定期的に見直され、常に「今の米国経済を代表する企業」で構成されます。

上位構成銘柄(2026年1月時点の参考)

| 順位 | 銘柄名 | セクター |

|---|---|---|

| 1 | Apple | 情報技術 |

| 2 | Microsoft | 情報技術 |

| 3 | NVIDIA | 情報技術 |

| 4 | Amazon | 一般消費財 |

| 5 | Alphabet(Google) | コミュニケーション |

| 6 | Meta(Facebook) | コミュニケーション |

| 7 | Berkshire Hathaway | 金融 |

| 8 | Broadcom | 情報技術 |

| 9 | Tesla | 一般消費財 |

| 10 | JPMorgan Chase | 金融 |

※構成銘柄と順位は市場の変動により変わります。最新情報は運用報告書でご確認ください。

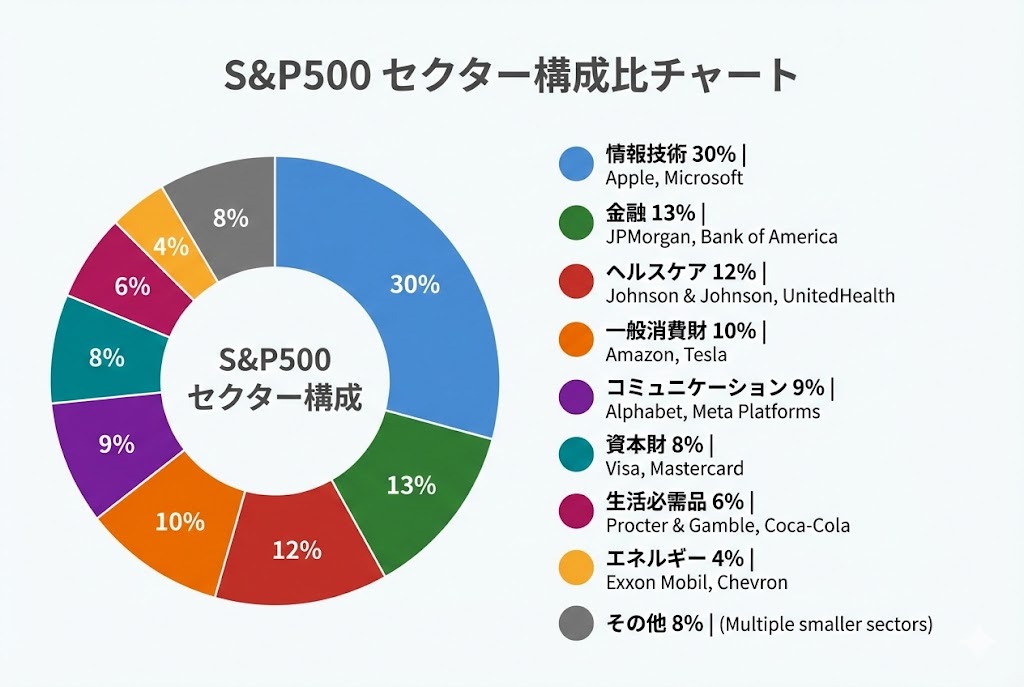

セクター構成(参考)

| セクター | 比率(目安) |

|---|---|

| 情報技術 | 約30% |

| 金融 | 約13% |

| ヘルスケア | 約12% |

| 一般消費財 | 約10% |

| コミュニケーション | 約9% |

| 資本財 | 約8% |

| 生活必需品 | 約6% |

| エネルギー | 約4% |

| その他 | 約8% |

具体例で考えてみよう

たとえば、このファンドに月1万円を投資すると:

- 約3,000円がApple、Microsoft、NVIDIAなどのIT企業に

- 約1,300円がJPMorganやBank of Americaなどの金融機関に

- 約1,200円がJohnson & Johnsonなどのヘルスケア企業に

- 残りが消費財、通信、エネルギーなど様々なセクターに

たった1万円で、世界を代表する約500社に分散投資できるのがこのファンドの魅力です。

為替リスクについて

このファンドは為替ヘッジなしのため、米ドル/円の為替変動の影響を受けます。円安になれば円換算での資産価値は上昇し、円高になれば下落します。

初心者向け用語解説

「為替ヘッジなし」とは? → 為替変動の影響をそのまま受ける仕組みのこと。円安になると有利、円高になると不利になります。長期投資では為替変動は平準化される傾向があるため、多くのインデックスファンドは為替ヘッジなしを採用しています。

為替リスクを抑えたい方は、為替ヘッジありの商品もあります。

eMAXIS Slim 米国株式(S&P500)為替ヘッジありの評価レビュー|メリット・デメリットと初心者向け解説

メリット|eMAXIS Slim 米国株式(S&P500)の強み

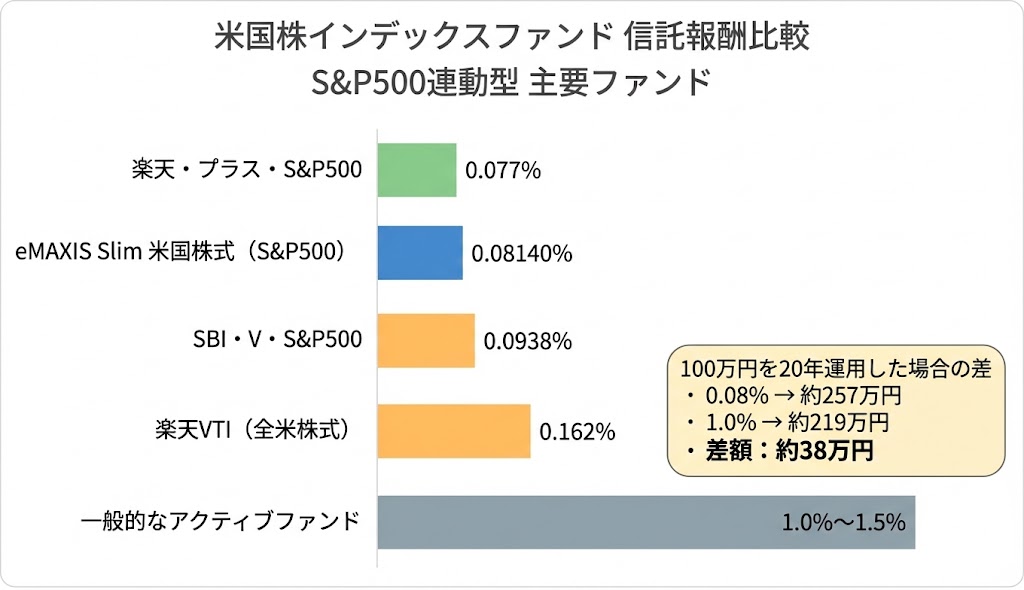

メリット1:業界最低水準の信託報酬

信託報酬は年率0.08140%以内(税込)で、S&P500に連動する投資信託の中でも最低水準です。さらに、純資産総額が6兆円を超えているため、受益者還元型信託報酬が適用され、実質的なコストは約0.07713%まで下がります。

なぜ低コストが重要なのか?長期投資では、わずかなコストの差が大きな差になります。

具体例で考えてみよう

100万円を年利5%で20年間運用した場合(信託報酬の違いによる影響):

- 信託報酬0.08%の場合:約257万円

- 信託報酬0.5%の場合:約239万円

- 信託報酬1.0%の場合:約219万円

信託報酬が0.08%と1.0%では、20年後に約38万円の差が生まれます。低コストの重要性がわかりますね。

メリット2:圧倒的な純資産総額と流動性

純資産総額は約10.18兆円(2026年1月時点)で、国内公募投資信託(ETF除く)として初めて10兆円を突破しました。純資産総額が大きいことには、以下のメリットがあります:

- 繰上償還リスクが極めて低い:ファンドが途中で運用を終了してしまうリスクがほぼない

- 効率的な運用が可能:規模が大きいほど運用コストを抑えやすい

- 多くの投資家に支持されている証拠:実績と信頼性の裏付け

メリット3:S&P500の長期的な成長力

S&P500指数は、過去数十年にわたり長期的に右肩上がりで成長してきました。2025年は通年で16.39%上昇し、過去3年間のトータルリターンは+86.11%(年率23.01%)を記録しています。

もちろん、過去の実績は将来を保証するものではありませんが、米国経済の成長力と世界をリードするイノベーション企業への投資は、長期的な資産形成において魅力的な選択肢の一つです。

メリット4:新NISAの両枠で投資可能

つみたて投資枠・成長投資枠の両方で購入できるため、年間最大360万円まで非課税で投資可能です。長期投資との相性が良く、非課税メリットを最大限に活かせます。

新NISAの年間投資枠は繰り越せる?|非課税枠の使い切り方と計画的な投資戦略

メリット5:100円から積立投資が可能

多くのネット証券では100円から購入できるため、投資初心者でも気軽に始められます。毎月の積立金額も自由に設定でき、家計の状況に合わせて調整できます。

デメリット|知っておくべきリスクと注意点

デメリット1:米国一国への集中投資

このファンドは米国株式のみに投資するため、米国経済が低迷すれば大きな影響を受けます。全世界に分散投資する「オルカン」などと比較すると、地理的な分散効果は限定的です。

初心者向け用語解説

「オルカン」とは? → eMAXIS Slim 全世界株式(オール・カントリー)の愛称。米国だけでなく、日本、欧州、新興国など全世界の株式に分散投資できます。

デメリット2:為替変動リスク

為替ヘッジなしのため、円高が進むと円換算での資産価値が目減りします。たとえば、米国株が横ばいでも、1ドル=150円から130円に円高が進めば、約13%の評価損が発生します。

デメリット3:大型株中心で中小型株は含まれない

S&P500は時価総額上位500社で構成されるため、成長途上の中小型株は含まれていません。米国株式市場全体(約4,000銘柄)に投資したい場合は、「楽天VTI」や「SBI・V・全米株式」などの全米株式インデックスファンドが選択肢になります。

SBI・V・全米株式インデックス・ファンド(SBI VTI)の評価レビュー|メリット・デメリットと初心者向け解説

デメリット4:配当金は分配されない

このファンドは配当金を再投資する方針のため、定期的な分配金収入を期待する方には向いていません。配当金を受け取りたい場合は、高配当株ファンドやETFを検討してください。

デメリット5:短期的な値動きは大きい

株式100%のファンドのため、短期的には大きく下落する可能性があります。過去には、リーマンショック時に約50%、コロナショック時に約30%の下落を経験しています。短期間で必要になる資金の運用には適していません。

他商品との比較|米国株インデックスファンドを比べてみよう

S&P500や米国株式に投資できる主要なファンドを比較しました。

| 商品名 | 信託報酬(税込) | 純資産総額 | 投資対象 |

|---|---|---|---|

| eMAXIS Slim 米国株式(S&P500) | 0.08140% | 約10.18兆円 | S&P500(約500社) |

| 楽天・プラス・S&P500 | 0.077% | 約8,000億円 | S&P500(約500社) |

| SBI・V・S&P500 | 0.0938% | 約1.8兆円 | S&P500(約500社) |

| 楽天・全米株式(楽天VTI) | 0.162% | 約1.8兆円 | CRSP米国総合(約4,000社) |

| SBI・V・全米株式(SBI VTI) | 0.0938% | 約3,500億円 | CRSP米国総合(約4,000社) |

※純資産総額は2026年1月時点の概算値です。

比較のポイント

- コスト最重視なら:楽天・プラス・S&P500がわずかに低コスト

- 純資産総額・実績重視なら:eMAXIS Slim 米国株式(S&P500)が圧倒的

- 中小型株も含めたいなら:楽天VTIやSBI・V・全米株式

信託報酬の差は0.01%程度であり、長期運用では大きな差にはなりにくいため、使いやすさや証券会社のサービスで選んでも問題ありません。

楽天・プラス・S&P500インデックス・ファンドの評価レビュー|メリット・デメリットと初心者向け解説

楽天・全米株式インデックス・ファンド(楽天VTI)の評価レビュー|メリット・デメリットと初心者向け解説

初心者向けの注意点|よくある誤解を解消

注意点1:「S&P500だけで十分」とは限らない

S&P500は優れた指数ですが、米国一国への集中投資であることを忘れないでください。投資の基本である「分散」を考えると、全世界株式や債券との組み合わせも検討する価値があります。

注意点2:短期的な下落に動揺しない

株式投資には下落がつきものです。20〜30%の下落は数年に一度は起こりうると心得ておきましょう。慌てて売却すると、その後の回復局面の恩恵を受けられません。

リスク許容度とは?自分に合った投資スタイルの見つけ方

注意点3:余裕資金で投資する

生活防衛資金(生活費の3〜6ヶ月分)を確保してから投資を始めましょう。すぐに使う予定のあるお金は投資に回さないのが鉄則です。

生活防衛資金とは?投資を始める前に準備すべき金額と貯め方

注意点4:積立投資を継続することが大切

タイミングを狙った売買よりも、定期的な積立投資を長期間続けることが重要です。相場が下がったときこそ、安く多くの口数を購入できるチャンスです。

ポートフォリオ例|こんな使い方ができます

以下は一例であり、特定のポートフォリオを推奨するものではありません。ご自身のリスク許容度や投資目的に合わせてご検討ください。

例1:シンプルに米国株式100%

- eMAXIS Slim 米国株式(S&P500):100%

米国経済の成長に強い期待を持ち、リスクを許容できる方向けのシンプルな構成です。

例2:全世界分散+米国比率アップ

- eMAXIS Slim 全世界株式(オール・カントリー):70%

- eMAXIS Slim 米国株式(S&P500):30%

全世界分散をベースにしつつ、米国の比率を高めたい方向けの構成です。

例3:株式+債券でリスク軽減

- eMAXIS Slim 米国株式(S&P500):70%

- eMAXIS Slim 国内債券インデックス:30%

値動きを抑えたい方向けの構成です。債券を組み合わせることでポートフォリオ全体のリスクを軽減できます。

ポートフォリオとは?初心者向けの資産配分の考え方と作り方

よくある質問(FAQ)

Q1. eMAXIS Slim 米国株式(S&P500)はどこで買えますか?

SBI証券、楽天証券、マネックス証券、auカブコム証券など、主要なネット証券で購入できます。また、一部の銀行窓口でも取り扱いがあります。ネット証券なら購入時手数料が無料で、100円から投資可能です。

Q2. 楽天・プラス・S&P500との違いは何ですか?

どちらもS&P500に連動する低コストファンドです。信託報酬は楽天・プラスがわずかに低い(0.077%)ですが、eMAXIS Slimは純資産総額が10兆円超と圧倒的で、実績も長いです。コストの差は0.004%程度なので、使いやすさで選んでも問題ありません。

Q3. 「オルカン」とどちらがいいですか?

どちらも優れた選択肢で、正解はありません。米国経済の成長に強い期待を持つなら「S&P500」、全世界に分散したいなら「オルカン」です。オルカンも構成の約60%は米国株なので、大きく異なるわけではありません。迷ったら両方に分散投資する方法もあります。

Q4. 為替リスクは心配しなくていいですか?

長期投資では為替変動は平準化される傾向がありますが、短期的には大きな影響を受けることがあります。為替リスクが気になる方は、投資額を分散する、為替ヘッジありの商品を一部組み合わせるなどの方法があります。

Q5. 新NISAでの運用におすすめですか?

新NISAとの相性は良いです。つみたて投資枠・成長投資枠の両方で購入でき、長期の積立投資に適した商品設計になっています。非課税のメリットを活かして、時間を味方につけた資産形成が可能です。

Q6. いつ売却すればいいですか?

基本的には「お金が必要になったとき」が売却のタイミングです。価格が上がったから、下がったからという理由での売買は、長期投資の観点からはおすすめしません。目標金額や使途を決めておき、それに合わせて計画的に取り崩すのが理想的です。

投資のやめ時とは?利益確定と出口戦略の考え方を初心者向けに解説

まとめ

- eMAXIS Slim 米国株式(S&P500)は、業界最低水準のコスト(年率0.08140%以内)で米国を代表する約500社に分散投資できる

- 純資産総額は国内公募投信初の10兆円超を達成し、多くの投資家から支持されている

- 新NISAのつみたて投資枠・成長投資枠の両方で購入可能

- デメリットとして、米国一国への集中投資、為替リスク、配当金の分配なしがある

- 長期・積立・分散の投資スタイルと相性が良く、初心者にも始めやすい

- 短期的な下落に動揺せず、余裕資金で長期投資を続けることが重要

- ポートフォリオの一部として活用し、自分のリスク許容度に合わせた運用を心がける

投資は長い旅のようなものです。焦らず、自分のペースで資産形成を続けていきましょう。

あわせて読みたい

ネット証券の選び方とは?初心者が知っておきたい5つのチェックポイント

複利効果とは?投資で資産が雪だるま式に増える仕組みを初心者向けに解説

つみたてNISAから新NISAへの移行完全ガイド|旧制度の資産はどうなる?やるべき手続きと注意点

免責事項

本記事は情報提供を目的としており、特定の金融商品の購入を推奨するものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断はご自身の責任で行ってください。記載されているデータは2026年1月時点の情報であり、最新の情報は各運用会社の公式サイト・運用報告書でご確認ください。