この記事で分かること

- つみたてNISAの資産は新NISAとは「別枠」で、そのまま非課税で保有し続けられる

- 旧制度から新制度への移行で必要な手続きはほとんどない

- 2026年度の税制改正で変わるポイントと注意点

- 自分の状況に合った移行後の投資戦略の立て方

結論:つみたてNISAの資産は自動的に新NISAに移行されるわけではありませんが、そのまま非課税で保有でき、新NISAとは別枠で運用を続けられます。新規の積立投資は2024年から新NISAで行うことになり、手続きはほとんど不要ですが、投資戦略の見直しが必要です。旧制度の資産を売却する必要はなく、最長20年間の非課税期間をフルに活用できます。まずは証券会社からの案内を確認し、新NISA口座が自動開設されているか確認しましょう。

つみたてNISAと新NISAの基本的な違い

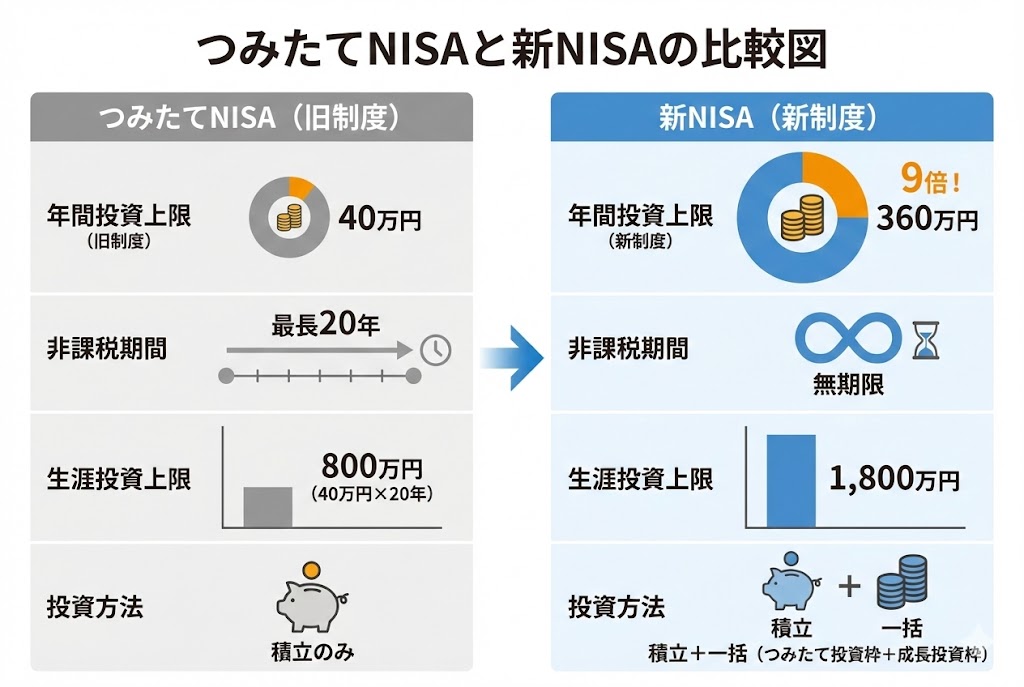

2024年1月から新しいNISA制度がスタートし、従来のつみたてNISAは新規購入ができなくなりました。ここでまず、両制度の違いを整理しておきましょう。

初心者向け用語解説

「非課税」とは? → 通常、投資で得た利益には約20%の税金がかかりますが、NISAではその税金が免除される仕組みです。10万円の利益なら、通常は約2万円が税金として引かれますが、NISAなら10万円すべてが手元に残ります。

つみたてNISA(2023年まで)

- 年間投資上限額:40万円

- 非課税保有期間:最長20年

- 投資対象:金融庁が定めた投資信託・ETF

- 積立方式のみ

新NISA(2024年から)

- 年間投資上限額:つみたて投資枠120万円 + 成長投資枠240万円 = 最大360万円

- 非課税保有期間:無期限

- 生涯投資上限額:1,800万円(成長投資枠は1,200万円まで)

- つみたて投資枠と成長投資枠を併用可能

具体例で考えてみよう

つみたてNISAでは年間40万円(月約3.3万円)が上限でしたが、新NISAでは最大360万円(月30万円)まで投資できます。ただし、これは「上限」の話。月3万円の積立を続けている方は、そのペースで無理なく続けられます。

新NISAは投資枠が大幅に拡大し、非課税期間が無期限になったことで、より長期的な資産形成がしやすくなりました。

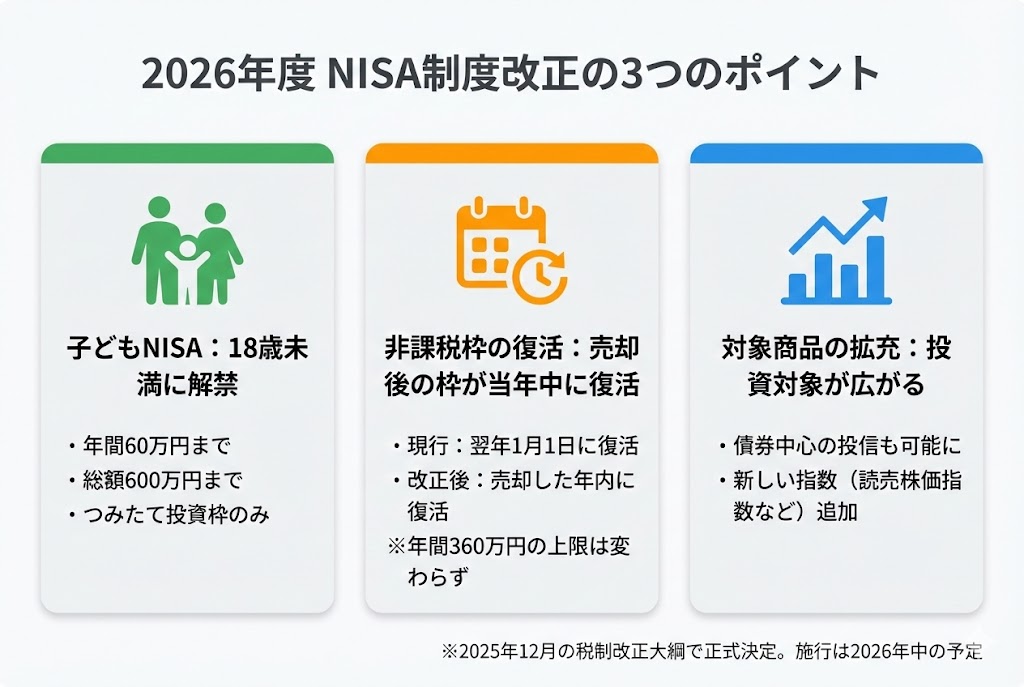

【2026年度】新NISAの制度変更ポイント

2025年12月の税制改正大綱で、2026年度からの新たな制度変更が正式決定されました。主な変更点を確認しておきましょう。

1. 未成年者への対象拡大(子どもNISA)

これまで18歳以上しか利用できなかったNISAが、18歳未満にも解禁されます。年間60万円まで、総額600万円までの「つみたて投資枠」が利用可能になります。

初心者向け用語解説

「子どもNISA」とは? → 親や祖父母が子どものために投資を始められる制度です。12歳以降は子の同意を得た場合にのみ、親権者が払出しできるというルールが設けられています。

2. 非課税枠の復活タイミング変更

現行制度では、投資商品を売却した場合、その分の非課税枠が復活するのは「翌年1月1日」でした。2026年度からは「当年中」に復活するよう変更されます。

具体例で考えてみよう

たとえば6月に100万円分を売却した場合、現行では翌年まで待たないと100万円分の非課税枠が使えませんでした。2026年度以降は、売却した年内に100万円分の非課税枠が復活し、再投資できるようになります。ただし、年間投資枠360万円の上限は変わりません。

3. 対象商品の拡充

つみたて投資枠で、債券中心の投資信託も認められる方向で検討されています。また、「読売株価指数」「JPXプライム150指数」などの新しい指数に連動する商品も追加されます。

※これらの制度変更は2025年12月に正式決定されました。施行は2026年中の予定です。

移行時のメリット・デメリット

メリット

1. 旧制度の資産はそのまま非課税で保有できる

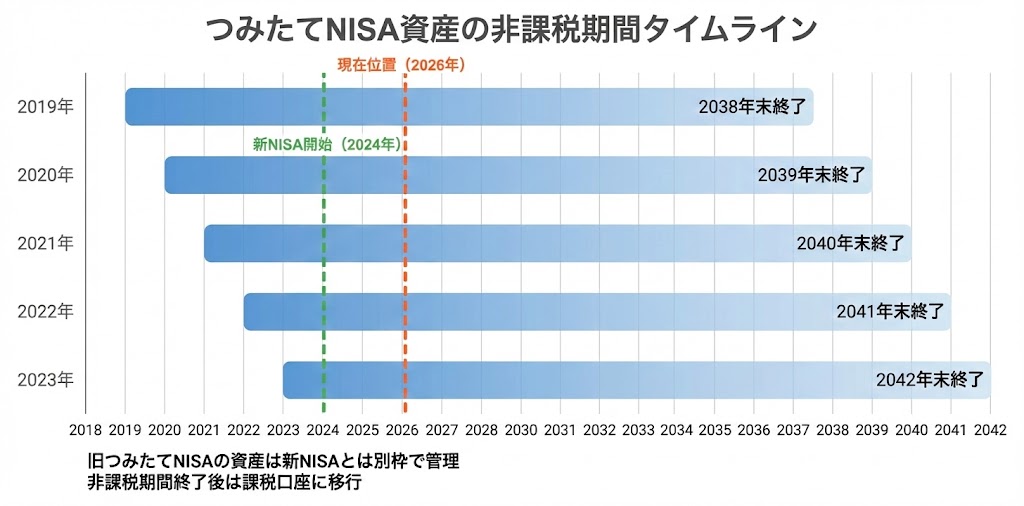

つみたてNISAで保有している資産は、新NISAの1,800万円の枠とは別枠で、最長20年間非課税で保有し続けられます。2023年に投資した分は2042年まで非課税です。

具体例で考えてみよう

つみたてNISAで100万円、新NISAで500万円を保有している場合、合計600万円を非課税で運用できます。新NISAの1,800万円の上限には影響しません。

2. より柔軟な投資が可能に

新NISAでは年間360万円まで投資でき、つみたて投資と一括投資の両方を活用できるため、ライフステージに応じた投資戦略が立てやすくなります。

3. 売却後の枠の再利用が可能

新NISAでは投資商品を売却すると、翌年(2026年以降は当年中)にその分の枠が復活します。これにより、資産の組み替えがしやすくなりました。

デメリット・注意点

1. 旧NISAから新NISAへの自動移管(ロールオーバー)はできない

初心者向け用語解説

「ロールオーバー」とは? → 非課税期間が終了した資産を、新しい非課税枠に移し替える仕組みのこと。旧一般NISAでは利用できましたが、つみたてNISAから新NISAへの移管はできません。

つみたてNISAから新NISAへの資産移管はできません。旧制度の資産は旧制度の枠内で管理されます。

2. 投資枠が大きくなったことで戸惑う可能性

年間360万円という大きな枠を前に、「全部使わないといけないのでは」と焦る必要はありません。無理のない範囲で投資することが大切です。

3. 商品選択の幅が広がり、判断が難しくなる

成長投資枠では個別株なども購入できるため、初心者には選択肢が多すぎて迷う可能性があります。

よくある誤解と注意点

誤解1:「つみたてNISAの資産を売却して新NISAに移さないといけない」

これは誤りです。旧制度の資産は非課税期間が終わるまでそのまま保有できます。慌てて売却する必要はありません。

誤解2:「新NISA口座を新たに申し込む必要がある」

多くの証券会社では、既存のNISA口座保有者に対して自動的に新NISA口座を開設しています。ただし、証券会社からの案内を必ず確認しましょう。

誤解3:「年間360万円を全部使わないと損」

投資は余裕資金で行うのが基本です。枠があるからといって無理に使う必要はありません。自分のペースで投資することが大切です。

誤解4:「NISAでスイッチングができるようになった」

2026年度の改正は「非課税保有限度額の当年中復活」であり、iDeCoのような商品の直接入れ替え(スイッチング)とは異なります。商品を入れ替えるには、一度売却してから再購入する必要があり、年間投資枠360万円の範囲内で行う必要があります。

注意点:旧一般NISAの2022年投資分は2026年末で非課税期間終了

つみたてNISAではなく「旧一般NISA」で2022年に投資した商品は、5年間の非課税期間が2026年末で終了します。この場合、自動的に課税口座に払い出されることになります。非課税期間終了時の時価が新たな取得価格となるため、その後の値動きに応じて課税対象となる点に注意が必要です。

制度変更への注意

税制や投資制度は法改正により変更される可能性があるため、最新の情報を定期的に確認することをおすすめします。

具体的な移行シミュレーション

ケース1:30代会社員・Aさんの場合

- つみたてNISA:2020年から毎月3万円(年間36万円)積立中

- 現在の評価額:約180万円(投資元本144万円)

移行後の戦略:

- つみたてNISAの資産はそのまま保有(2039年まで非課税)

- 新NISAのつみたて投資枠で月5万円(年間60万円)を継続

- ボーナス時に成長投資枠で追加投資を検討

- 10年後には旧NISA資産180万円+新NISA資産約800万円(投資元本600万円)を想定

ポイント

つみたてNISAの資産は「そのまま置いておく」のが基本。新NISAで新たに積み立てを始めることで、旧制度と新制度の両方の非課税メリットを活かせます。

ケース2:40代自営業・Bさんの場合

- つみたてNISA:2022年から毎月3.3万円(年間40万円)積立中

- 現在の評価額:約90万円(投資元本80万円)

移行後の戦略:

- つみたてNISAの資産は保有継続

- 収入が不安定なため、新NISAは月3万円(年間36万円)のペースで無理なく継続

- 余裕がある年は追加投資を検討

- 成長投資枠は当面使わず、つみたて投資枠のみで運用

ポイント

投資枠が大きくなっても、自分のペースを守ることが大切。無理に枠を使い切ろうとせず、生活に支障のない範囲で続けましょう。

今日からできる移行アクションプラン

1. 証券会社からの案内を確認する

まずはメールやマイページで、新NISA口座の開設状況を確認しましょう。多くの場合、自動的に開設されています。

2. つみたてNISAの現在の資産状況を把握する

どの商品をいくら保有しているか、評価額はいくらか、非課税期間はいつまでかを確認します。証券口座のマイページで簡単に確認できます。

3. 新NISAでの投資方針を決める

年間いくら投資するか、どの商品に投資するかを決めます。つみたてNISAと同じ商品を継続するのも良い選択です。

4. 積立設定を見直す

2024年以降の積立設定が新NISA口座で行われるよう、証券会社の設定画面で確認・変更します。多くの証券会社では自動的に切り替わっていますが、念のため確認しましょう。

5. 家計とのバランスを再確認する

新NISAで投資枠が増えても、生活費や緊急資金を圧迫しないよう、無理のない金額設定を心がけてください。投資は余裕資金で行うのが鉄則です。

あわせて読みたい

新NISAの年間投資枠の使い方について詳しく知りたい方はこちらの記事をご覧ください。

新NISAの年間投資枠は繰り越せる?|非課税枠の使い切り方と計画的な投資戦略

投資を始める前の生活防衛資金の準備について確認しておきましょう。

生活防衛資金とは?投資を始める前に準備すべき金額と貯め方

複利効果を理解して、長期投資のメリットを確認しましょう。

複利効果とは?投資で資産が雪だるま式に増える仕組みを初心者向けに解説

よくある質問(FAQ)

Q1. つみたてNISAの資産は新NISAに自動で移行されますか?

A. いいえ、自動では移行されません。つみたてNISAの資産は旧制度の枠内でそのまま非課税で保有し続けられます。新NISAとは別枠なので、新NISAの1,800万円の上限には影響しません。

Q2. つみたてNISAの商品を売って新NISAで買い直すべきですか?

A. 特別な理由がなければ、そのまま保有するのがおすすめです。つみたてNISAは最長20年間非課税で運用できるので、そのメリットを活かしましょう。売却すると、含み益がある場合は課税口座での購入となり、税金面で不利になる可能性もあります。

Q3. 新NISA口座の開設手続きは必要ですか?

A. 多くの証券会社では、既存のNISA口座保有者に対して自動的に新NISA口座を開設しています。ただし、証券会社からの案内を確認し、設定に問題がないか確認することをおすすめします。

Q4. 2026年度の改正で何が変わりますか?

A. 主な変更点は3つです。(1)18歳未満への対象拡大(子どもNISA)、(2)非課税枠の復活タイミングが翌年から当年中に早まる、(3)対象商品の拡充です。特に枠の復活タイミング変更は、商品の入れ替えがしやすくなる点で注目されています。

Q5. 新NISAの年間360万円を使い切らないと損ですか?

A. いいえ、使い切る必要はありません。投資は余裕資金で行うのが基本です。自分のペースで無理なく続けることが、長期的な資産形成では最も大切です。

Q6. つみたて投資枠と成長投資枠、どちらを優先すべきですか?

A. 初心者の方は、まずつみたて投資枠から始めるのがおすすめです。金融庁が選定した長期投資に適した商品に限定されているため、選びやすく、コツコツ積み立てる習慣が身につきます。

まとめ

- つみたてNISAの資産は新NISAとは別枠で、最長20年間非課税保有できる

- 旧制度の資産を慌てて売却する必要はない

- 新NISA口座は多くの場合自動開設されているが、証券会社からの案内を必ず確認

- 新NISAでは年間最大360万円投資できるが、無理に枠を使い切る必要はない

- 2026年度の改正で、非課税枠の復活が当年中になり、商品入れ替えがしやすくなる

- 投資は自分のペースで、余裕資金の範囲内で行うことが大切

- つみたて投資枠と成長投資枠を併用できるが、初心者はまずつみたて投資枠から始めるのがおすすめ

- 制度は変更される可能性があるため、最新情報を定期的に確認しよう

新NISAへの移行は、基本的に自動的に行われるため、特別な手続きはほとんど必要ありません。大切なのは、制度の変更を理解し、自分に合った投資計画を立てることです。焦らず、着実に資産形成を進めていきましょう。

免責事項

本記事は情報提供を目的としており、特定の金融商品の購入を推奨するものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断はご自身の責任で行ってください。また、本記事の内容は2026年1月時点の情報に基づいており、制度は今後変更される可能性があります。最新の情報は金融庁の公式サイトや各証券会社でご確認ください。