この記事で分かること

- 新NISAの年間投資枠は翌年に繰り越せない理由と仕組み

- 年間投資枠と非課税保有限度額の違い

- 無理なく投資を続けるための計画的な戦略

- 2026年度税制改正で変わるポイント

結論

新NISAでは、年間投資枠(つみたて投資枠120万円、成長投資枠240万円)は翌年に繰り越せません。12月31日を過ぎると、使い残した枠はリセットされてしまいます。しかし、慌てる必要はありません。新NISAは非課税期間が無期限になったため、急いで枠を使い切る必要はなく、自分のペースで計画的に投資を続けることが大切です。この記事では、年間投資枠の仕組み、非課税保有限度額との違い、そして無理なく投資を続けるための実践的な戦略をわかりやすく解説します。

新NISAの投資枠の基本:年間投資枠と非課税保有限度額の違い

初心者向け用語解説

「年間投資枠」とは? → 1年間(1月1日〜12月31日)に新しく投資できる金額の上限のこと。毎年1月1日にリセットされます。

「非課税保有限度額」とは? → 生涯を通じてNISA口座で保有できる投資額の合計上限のこと。売却すれば翌年に復活します。

年間投資枠とは

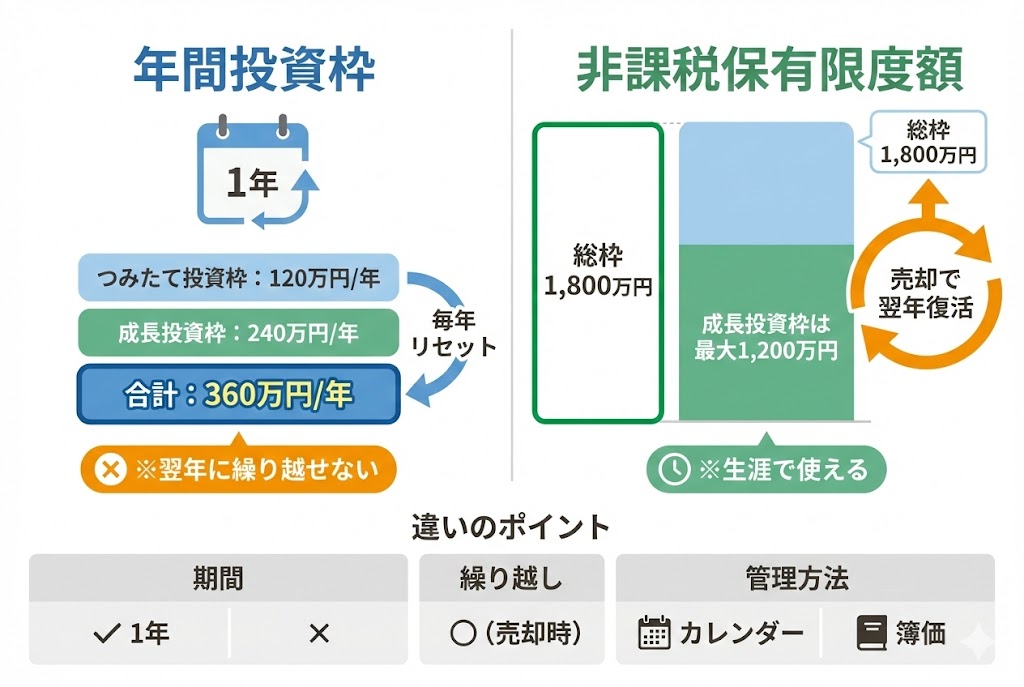

年間投資枠とは、1年間(1月1日〜12月31日)に新たに投資できる金額の上限のことです。新NISAでは以下の2つの枠があります。

- つみたて投資枠:年間120万円まで(月10万円相当)

- 成長投資枠:年間240万円まで

- 合計:年間360万円まで(2つの枠は併用可能)

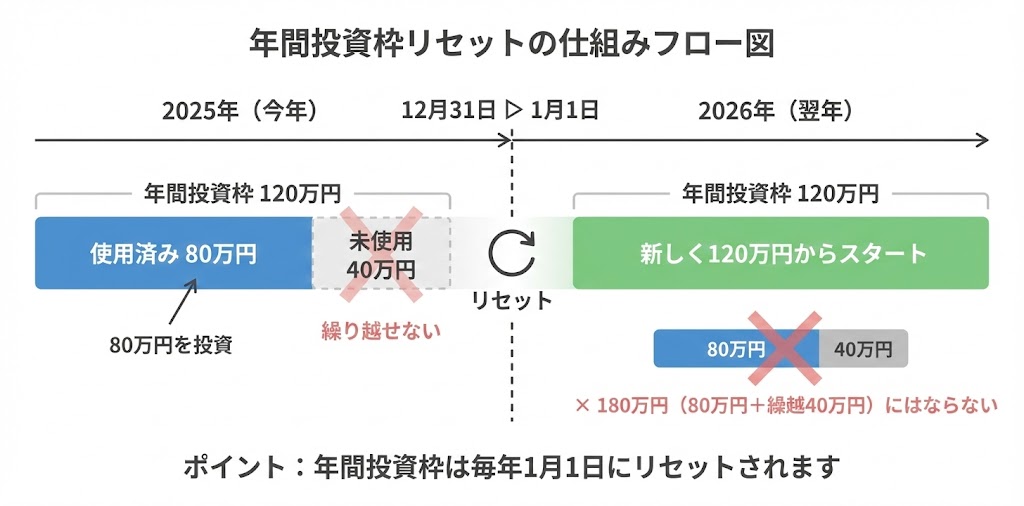

この年間投資枠は、毎年1月1日にリセットされます。たとえば、2025年につみたて投資枠を80万円しか使わなかった場合、残りの40万円を2026年に繰り越して、2026年分の120万円と合わせて160万円投資することはできません。2026年も新たに120万円の枠からスタートします。

具体例で考えてみよう

Aさんは2025年に毎月5万円ずつ積み立てて、年間60万円を投資しました。つみたて投資枠120万円のうち、使ったのは60万円なので残り60万円の枠があります。しかし、2026年になると使わなかった60万円はリセットされ、また120万円の枠から始まります。「去年の残り60万円+今年の120万円=180万円」とはなりません。

非課税保有限度額とは

一方、非課税保有限度額とは、生涯でNISA口座全体に保有できる非課税投資の総額のことです。こちらは年間投資枠とは異なり、長期的な視点で管理されます。

- 非課税保有限度額(総枠):1,800万円

- 成長投資枠のみの上限:1,200万円(残り600万円はつみたて投資枠を使う必要がある)

この非課税保有限度額は、購入時の金額(簿価)で計算されます。また、商品を売却すると、その分の枠が翌年に復活するという特徴があります。たとえば、2025年に100万円分の投資信託を売却した場合、2026年にその100万円分の枠が非課税保有限度額に戻ります。

初心者向け用語解説

「簿価(ぼか)」とは? → 投資信託や株式を購入したときの金額のこと。その後値上がりしても、簿価は購入時のままです。

2つの枠の違いをまとめると

| 項目 | 年間投資枠 | 非課税保有限度額 |

|---|---|---|

| 期間 | 1年間(毎年リセット) | 生涯(長期的に管理) |

| 上限 | 360万円/年 | 1,800万円(総枠) |

| 繰り越し | できない | 売却すれば翌年復活 |

| 管理方法 | カレンダーイヤーベース | 簿価ベース |

年間投資枠が繰り越せないメリット・デメリット

メリット:焦らず自分のペースで投資できる

年間投資枠が繰り越せないと聞くと、「損をする」と感じるかもしれません。しかし、新NISAでは非課税期間が無期限になったため、実は以下のようなメリットがあります。

- 無理に投資を急ぐ必要がない:旧つみたてNISAは20年間という期限がありましたが、新NISAは期限がないため、自分のライフステージや家計状況に合わせて投資できます。

- 市場の変動に左右されにくい:「年内に使い切らなければ」という焦りがないため、冷静な判断で投資を続けられます。

- 長期的な資産形成に集中できる:毎年コツコツ積み立てることで、複利効果を最大限に活かせます。

複利効果について詳しく知りたい方は、こちらの記事も参考にしてください。

複利効果とは?投資で資産が雪だるま式に増える仕組みを初心者向けに解説

デメリット:計画的に使わないと機会損失の可能性

一方で、年間投資枠を使い切れないことには、以下のようなデメリットもあります。

- 非課税のメリットを十分に活かせない:年間投資枠を使い残すと、その年の非課税枠を活用しきれなかったことになります。

- 生涯投資枠の到達が遅れる:年間360万円ずつ投資すれば5年で1,800万円の枠を埋められますが、投資額が少ないとそれだけ時間がかかります。

- 複利効果の開始が遅れる:早く投資を始めるほど、長期的な複利効果が大きくなります。

ただし、これらは「できる範囲で計画的に投資を続ける」ことで十分にカバーできます。無理をして枠を使い切ろうとする必要はありません。

注意点・よくある誤解

誤解1:「年間投資枠を使い切らないと損をする」

多くの人が「年間投資枠を使い切らなければ損だ」と感じますが、これは必ずしも正しくありません。投資は余裕資金で行うのが鉄則です。無理に枠を使い切ろうとして生活費を削ったり、借金をしたりするのは本末転倒です。

新NISAは非課税期間が無期限なので、今年使い切れなくても、来年以降に継続して投資すれば十分にメリットを享受できます。大切なのは、「枠を使い切ること」ではなく、「長期的に継続すること」です。

具体例で考えてみよう

毎月3万円を20年間積み立てた場合の総額は720万円。仮に年率5%で運用できたとすると、20年後には約1,230万円になります(運用益約510万円)。年間投資枠を使い切っていなくても、継続することで着実に資産は増えていきます。

誤解2:「売却すれば年間投資枠が復活する」

新NISAでは、商品を売却すると非課税保有限度額が翌年に復活しますが、年間投資枠は復活しません。この2つは別の概念です。

たとえば、2025年に成長投資枠で100万円分の株式を購入し、同じ年に売却したとします。この場合、2025年の年間投資枠(240万円)からは100万円が使われたままで、残り140万円しか使えません。売却した100万円分は、2026年に非課税保有限度額として復活しますが、2025年の年間投資枠には戻りません。

誤解3:「つみたて投資枠と成長投資枠を相互に振り替えられる」

つみたて投資枠(120万円)と成長投資枠(240万円)は併用できますが、相互に振り替えることはできません。たとえば、つみたて投資枠を60万円しか使わなかったからといって、その残り60万円を成長投資枠に加えて、成長投資枠を300万円にすることはできません。

それぞれの枠には異なる投資対象があるため、自分の投資スタイルに合わせて使い分けることが大切です。

初心者向け用語解説

「つみたて投資枠」とは? → 金融庁が定めた基準を満たした投資信託のみが対象。長期・積立・分散投資に適した商品が選ばれています。

「成長投資枠」とは? → つみたて投資枠よりも幅広い商品(個別株式、ETF、投資信託など)に投資できる枠。一括投資も可能です。

注意点:制度は将来変わる可能性がある

新NISA制度は2024年に始まったばかりで、今後の税制改正や政策変更によって制度内容が変わる可能性があります。年間投資枠や非課税保有限度額が変更されることも考えられますので、定期的に最新情報をチェックしておくことをおすすめします。

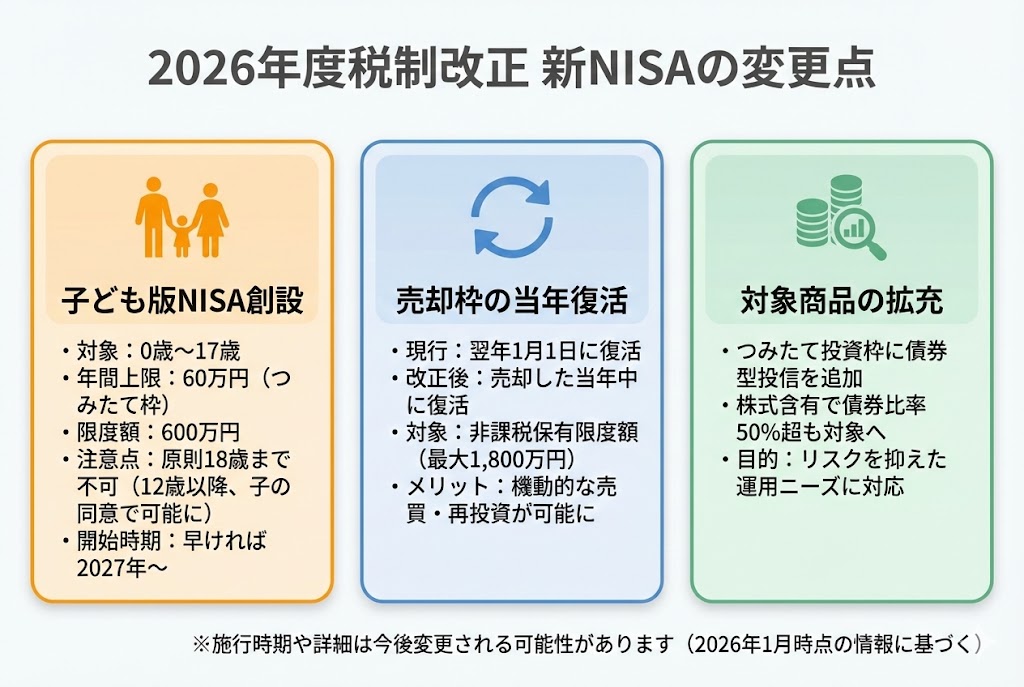

【2026年度税制改正】新NISAの主な変更点

2025年12月に発表された令和8(2026)年度税制改正大綱では、新NISAに関するいくつかの変更が盛り込まれました。ここでは主な変更点を紹介します。

変更点1:18歳未満でもNISAが利用可能に(子ども版NISA)

これまでNISA口座は18歳以上しか開設できませんでしたが、2026年度からは0歳〜17歳もつみたて投資枠を利用できるようになります。

- 年間投資上限額:60万円

- 非課税保有限度額:600万円

- 引き出し制限:12歳までは原則引き出し不可

お子さんの将来のための資産形成に、NISAを活用できるようになります。なお、18歳になった時点で、子ども時代に積み立てた金額は生涯非課税限度額(1,800万円)に含まれます。

お子さんの金融教育についてはこちらの記事もご覧ください。

子どもの金融教育と家計での実践法|親子で学ぶお金の基礎知識

変更点2:非課税保有限度額の復活が「当年中」に

現行制度では、商品を売却した場合、非課税保有限度額の復活は翌年1月1日となっています。2026年度改正では、この復活タイミングが「当年中」に早まります。

ただし、この改正の恩恵を受けるのは、非課税保有限度額1,800万円にすでに達している人です。新NISAが始まってまだ2年なので、最速でも2029年頃から影響が出始めると考えられます。

変更点3:対象商品の拡充

つみたて投資枠の対象商品が拡充され、債券中心の投資信託も対象に含まれるようになります。これまでは主に株式に投資する投資信託が対象でしたが、株式が含まれていれば債券比率が50%超の投信も選べるようになる見込みです。

最新の制度情報は金融庁のNISA特設サイトで確認できます。

具体例:年間投資枠の使い方シミュレーション

ここでは、具体的な数字を使って、年間投資枠の使い方をシミュレーションしてみましょう。

ケース1:つみたて投資枠のみを使う場合

設定:30代会社員、毎月3万円をつみたて投資枠で積立投資

- 年間投資額:3万円 × 12か月 = 36万円

- 年間投資枠の使用状況:120万円のうち36万円を使用(残り84万円は繰り越せない)

- 5年後の累計投資額:36万円 × 5年 = 180万円

- 非課税保有限度額の残り:1,800万円 − 180万円 = 1,620万円

この場合、年間投資枠は使い切っていませんが、無理のない範囲で長期投資を続けることができます。仮に年率5%で運用できた場合、5年後の資産は約204万円(運用益約24万円)になり、この運用益は非課税です。

ケース2:つみたて投資枠と成長投資枠を併用する場合

設定:40代会社員、ボーナスも活用して積極的に投資

- つみたて投資枠:毎月10万円 = 年間120万円(枠を使い切る)

- 成長投資枠:ボーナス時に年2回、各100万円 = 年間200万円

- 年間投資額の合計:120万円 + 200万円 = 320万円

- 年間投資枠の使用状況:360万円のうち320万円を使用(残り40万円は繰り越せない)

- 5年後の累計投資額:320万円 × 5年 = 1,600万円

- 非課税保有限度額の残り:1,800万円 − 1,600万円 = 200万円

この場合、5年間で非課税保有限度額のほとんどを使い切ることができます。年率5%で運用できた場合、5年後の資産は約1,810万円(運用益約210万円)になり、この運用益も非課税です。

ケース3:途中で投資額を変更する場合

設定:35歳会社員、子どもが生まれたため途中で投資額を減らす

- 1〜3年目:毎月10万円(年間120万円)をつみたて投資枠で投資

- 4〜5年目:子どもの教育費のため、毎月5万円(年間60万円)に減額

- 5年後の累計投資額:120万円 × 3年 + 60万円 × 2年 = 480万円

- 非課税保有限度額の残り:1,800万円 − 480万円 = 1,320万円

このように、ライフステージの変化に合わせて投資額を調整できるのが新NISAの柔軟性です。無理に年間投資枠を使い切ろうとせず、自分の家計状況に合わせて継続することが大切です。

投資を始める前の生活防衛資金の準備については、こちらの記事をご覧ください。

生活防衛資金とは?投資を始める前に準備すべき金額と貯め方

今日からできるアクションプラン

年間投資枠を賢く活用するために、以下のアクションを順番に実行してみましょう。

1. 自分の年間投資可能額を把握する(難易度:★☆☆☆☆)

まずは、毎月いくらなら無理なく投資できるかを計算しましょう。家計簿アプリや手書きのノートでもOKです。

- 手取り収入 − 生活費 − 貯蓄 = 投資に回せる金額

たとえば、手取り30万円で生活費が22万円、貯蓄が3万円なら、投資に回せるのは月5万円程度です。この範囲内で無理なく投資を始めましょう。

2. 証券会社で積立設定をする(難易度:★★☆☆☆)

証券会社のNISA口座で、毎月自動で積立投資する設定をしましょう。多くの証券会社では、以下のような設定が可能です。

- 積立頻度:毎月、毎週、毎日など

- 積立日:給料日の翌日などに設定すると忘れにくい

- 積立金額:100円から設定できる証券会社も多い

自動積立にすることで、「投資を忘れていた」というリスクを減らせます。

証券口座をまだ持っていない方は、こちらの記事を参考にしてください。

証券口座の開設方法とは?初心者が迷わず始められる5つのステップ

3. 年末にボーナス投資を検討する(難易度:★★★☆☆)

ボーナスが出たときに、余裕があれば年間投資枠を追加で使うことを検討しましょう。ただし、以下の点に注意してください。

- 生活防衛資金は確保する:まずは生活費の3〜6か月分を貯蓄しておく

- 無理に使い切ろうとしない:投資は余裕資金で行う

- 市場の状況に左右されない:「今年中に使い切らなければ」という焦りで高値掴みをしない

4. 年間投資枠の使用状況を確認する(難易度:★★☆☆☆)

証券会社のマイページやアプリで、年間投資枠の使用状況を定期的にチェックしましょう。多くの証券会社では、以下の情報が確認できます。

- 今年の年間投資枠の残り(つみたて投資枠・成長投資枠)

- 非課税保有限度額の残り

- 現在の評価額と運用益

年に1〜2回、たとえばボーナス時期に確認する習慣をつけると良いでしょう。

5. 長期的な投資計画を立てる(難易度:★★★★☆)

5年後、10年後、20年後の目標を立てて、長期的な視点で投資を続ける計画を作りましょう。たとえば、以下のような目標が考えられます。

- 5年後:非課税保有限度額の半分(900万円)を積み立てる

- 10年後:非課税保有限度額を使い切る(1,800万円)

- 20年後:老後資金として2,500万円を目指す(運用益を含む)

ただし、ライフステージの変化に応じて計画は柔軟に見直しましょう。

投資目標の立て方について詳しくはこちらの記事をご覧ください。

投資目標の立て方とは?初心者が知っておきたい3つのステップ

よくある質問(FAQ)

Q1. 年間投資枠を使い切れなかった場合、損をしますか?

いいえ、必ずしも損をするわけではありません。新NISAは非課税期間が無期限なので、今年使い切れなくても、来年以降に継続して投資すれば十分にメリットを受けられます。大切なのは「枠を使い切ること」ではなく「長期的に継続すること」です。

Q2. つみたて投資枠と成長投資枠、どちらを優先すべきですか?

投資初心者の方には、まずつみたて投資枠から始めることをおすすめします。つみたて投資枠の対象商品は、金融庁が長期・積立・分散投資に適していると認めた投資信託に限られているため、商品選びで迷いにくいです。慣れてきたら成長投資枠で個別株やETFにも挑戦してみると良いでしょう。

Q3. 年の途中からNISAを始めた場合、年間投資枠は満額使えますか?

はい、年の途中からでも年間投資枠は満額(つみたて投資枠120万円、成長投資枠240万円)使えます。ただし、12月31日までに投資する必要があるため、残り期間が短い場合は一括投資が必要になることもあります。

Q4. 非課税保有限度額1,800万円を使い切ったら、もう投資できませんか?

NISA口座での新規投資はできなくなりますが、1,800万円分の投資はそのまま非課税で運用を続けられます。また、一部を売却すれば、翌年(2026年度改正後は当年中)にその分の枠が復活するため、再度投資することも可能です。

Q5. 年間投資枠と非課税保有限度額の違いを簡単に教えてください。

年間投資枠は「1年間に新しく投資できる上限」で毎年リセットされます。非課税保有限度額は「生涯で保有できる投資総額の上限」で、売却すれば翌年に復活します。年間投資枠は繰り越せませんが、非課税保有限度額は長期的に使えるので、焦らず自分のペースで投資を続けることが大切です。

まとめ

- 年間投資枠は翌年に繰り越せないが、焦って使い切る必要はない

- 非課税保有限度額は生涯で1,800万円あり、売却すれば翌年復活する

- つみたて投資枠と成長投資枠は併用可能だが、相互に振り替えはできない

- 投資は余裕資金で行うのが鉄則。無理に枠を使い切ろうとしない

- 自動積立を設定して、長期的にコツコツ続けることが成功の鍵

- 年間投資枠の使用状況を定期的にチェックし、計画的に投資を進める

- 2026年度税制改正で子ども版NISAの創設や制度の改善が予定されている

- 制度は将来変わる可能性があるため、最新情報を確認することも大切

新NISAは非課税期間が無期限になったことで、従来よりも柔軟に、自分のペースで投資を続けられる制度です。年間投資枠が繰り越せないことを気にしすぎず、「できるところから一緒に進めましょう」という気持ちで、長期的な資産形成に取り組んでいきましょう。

免責事項

本記事は情報提供を目的としており、特定の金融商品の購入を推奨するものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断はご自身の責任で行ってください。また、本記事の内容は2026年1月時点の情報に基づいており、税制や制度は今後変更される可能性があります。最新情報は金融庁や証券会社の公式サイトでご確認ください。