この記事で分かること

- キャッシュフロー(お金の流れ)の基本的な考え方

- 家計を「見える化」することで得られるメリット

- 今日から実践できる具体的な家計改善ステップ

結論:お金の流れを「見える化」すれば、家計は自然に改善していく

この記事では、家計の見える化とキャッシュフロー管理の基本をお伝えします。キャッシュフローとは「お金の流れ」のこと。収入と支出がどう動いているかを把握することで、無駄遣いに気づき、将来の不安が減り、貯蓄も自然と増えていきます。

家計簿が続かない人、貯金が思うように増えない人、将来が漠然と不安な人にこそ、この「見える化」が役立ちます。専門的な知識は不要で、今日からできる具体的な方法をご紹介しますので、一緒に一歩ずつ進めていきましょう。

キャッシュフローとは?家計管理における「お金の流れ」の基本

キャッシュフローの意味

キャッシュフローとは、英語で「cash flow」、つまり「現金の流れ」を意味します。家計においては、毎月どれだけのお金が入ってきて、どれだけ出ていくかを表す言葉です。

初心者向け用語解説

「キャッシュフロー」とは? → 簡単に言えば「お金の入りと出の差」です。給料が入って(収入)、生活費として使う(支出)。この流れを数字で把握することがキャッシュフロー管理の基本です。

企業の経営でよく使われる言葉ですが、家計管理でも同じように重要です。収入と支出のバランスを把握することで、今の家計が健全かどうか、将来のライフイベント(結婚、出産、住宅購入、老後など)に向けて準備ができているかが見えてきます。

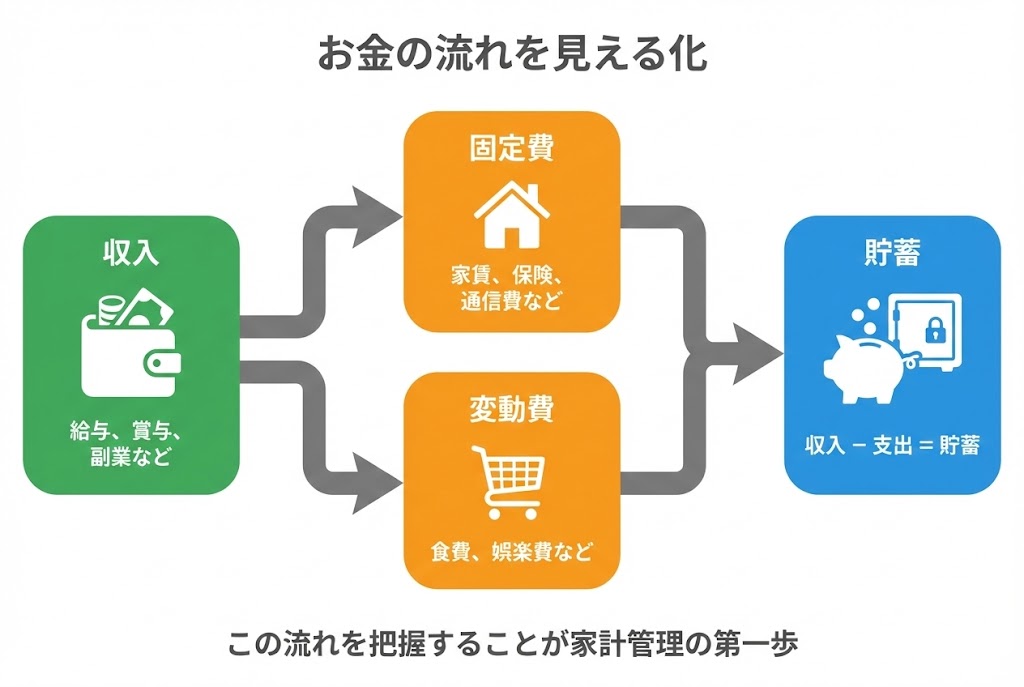

家計における収入と支出の基本構造

家計のキャッシュフローは、シンプルに次のように表せます。

家計の基本式

収入 − 支出 = 貯蓄(または赤字)

- 収入:給与、賞与、副業収入、年金、配当など

- 支出:固定費(家賃、保険料、通信費など)+ 変動費(食費、娯楽費、日用品など)

- 貯蓄:収入 − 支出 = 残ったお金

初心者向け用語解説

「固定費」とは? → 毎月ほぼ同じ金額がかかる支出のこと。家賃や保険料、スマホ代など。一度見直すと毎月の効果が続くのが特徴です。

「変動費」とは? → 毎月金額が変わる支出のこと。食費や娯楽費、日用品など。月によってバラつきがあります。

この構造を理解し、毎月の収支を記録することが、家計管理の第一歩です。

「見える化」することの意味

「見える化」とは、数字やグラフで視覚的に把握できる状態にすることです。頭の中で「なんとなく足りている」「使いすぎているかも」と思っているだけでは、具体的な改善は難しいもの。数字で見えるようにすることで、問題点や改善の余地が明確になります。

具体例で考えてみよう

たとえば、「食費に毎月いくら使っているか」を数字で把握すれば、「思ったより使いすぎていた(月5万円のつもりが実は7万円だった)」「実は節約できている」といった気づきが生まれます。この気づきが、家計改善の第一歩となるのです。

家計の見える化とキャッシュフロー管理のメリット・デメリット

メリット:無駄遣いに気づき、将来の不安が減る

家計を見える化することで、次のようなメリットがあります。

- 無駄な支出に気づける:何にいくら使っているかを把握することで、本当に必要な支出かどうかを見直せます。たとえば、使っていないサブスクリプションサービスや、外食費の使いすぎなどに気づけます。

- 貯蓄が自然に増える:収支を把握することで、「先取り貯蓄」(給料日に自動で貯金する仕組み)を取り入れやすくなり、無理なく貯蓄が増えていきます。

- 将来の計画が立てやすい:キャッシュフロー表を作ることで、5年後、10年後の家計の見通しが立ちます。「子どもの教育費はいつ必要か」「老後資金はいくら必要か」といった長期的な計画が可能になります。

- 家族で共有しやすい:数字で見えるようにすることで、夫婦やパートナーと家計の状況を共有しやすくなり、お金に関する話し合いがスムーズになります。

- 不安が減る:漠然とした「お金が足りないかも」という不安が、「今月は○万円余裕がある」「今のペースなら大丈夫」という安心感に変わります。

先取り貯蓄について詳しく知りたい方は、こちらの記事もあわせてご覧ください。

先取り貯蓄の仕組みと実践法|給料日に自動で貯まる家計管理の基本

デメリット:最初は手間がかかる、細かすぎると続かない

一方で、次のような注意点もあります。

- 最初は時間がかかる:家計簿をつける習慣がない人にとって、毎日の支出を記録するのは最初は面倒に感じるかもしれません。ただし、慣れてくれば1日5分程度で済むようになります。

- 完璧を目指すと挫折しやすい:1円単位で厳密に管理しようとすると、疲れてしまって続きません。「だいたいの金額でOK」という気持ちで始めることが大切です。

- 家計簿アプリやツールの選択に迷う:さまざまなアプリやツールがあるため、どれを選べばいいか迷うことがあります。後述する選び方を参考に、自分に合ったものを見つけましょう。

- 一時的に気が滅入ることも:収支を見える化した結果、「思ったより貯金できていない」「支出が多すぎる」とショックを受けることもあります。ただし、それは改善の第一歩。現状を知ることで、前向きに対策を立てられるようになります。

注意点・よくある誤解

誤解1:「家計簿をつければ自動的に貯まる」わけではない

家計簿やキャッシュフロー表をつけること自体は、あくまで「現状を把握するツール」です。記録するだけでは貯蓄は増えません。記録した結果をもとに、具体的な行動(無駄な支出を減らす、貯蓄を先取りするなど)を起こすことが重要です。

誤解2:「完璧に記録しないと意味がない」

1円単位で厳密に管理する必要はありません。大まかな金額でも、継続することが最も大切です。たとえば、レシートを毎日記録するのが大変なら、週に1回まとめて入力する、クレジットカードや電子マネーの利用明細を活用する、といった方法でも十分です。

誤解3:「収入が少ないから家計管理は意味がない」

収入の多寡に関わらず、家計管理は大切です。むしろ、収入が限られているからこそ、お金の流れを把握し、効率的に使うことが重要です。少額でも貯蓄する習慣をつけることで、将来の選択肢が広がります。

誤解4:「一度作ったキャッシュフロー表は変更しない」

ライフイベント(結婚、出産、転職、住宅購入など)や経済状況の変化に応じて、キャッシュフロー表は定期的に見直す必要があります。最低でも年に1回、大きな変化があったときには随時見直しましょう。

注意点:制度や税制は変わる可能性がある

キャッシュフロー表を作る際、社会保険料や税金、年金制度などを前提にすることがあります。ただし、これらの制度は将来変わる可能性があります。特に年金制度や税制は政策によって変動するため、最新の情報を確認しながら、柔軟に見直すことが大切です。

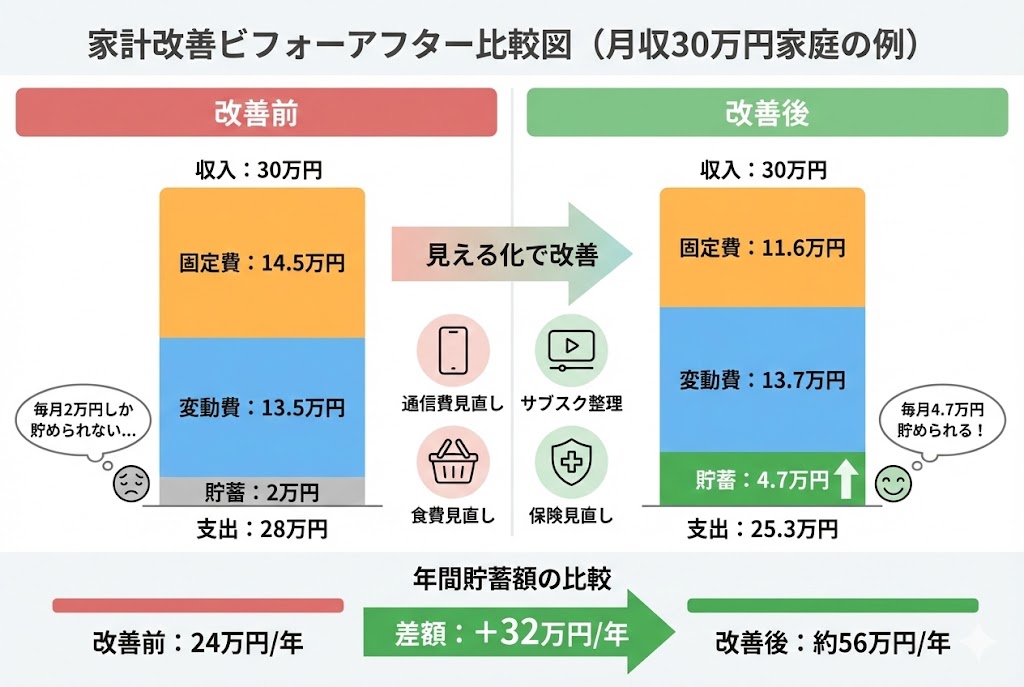

具体例:月収30万円家庭のキャッシュフロー改善シミュレーション

改善前の家計

たとえば、夫婦2人暮らし、世帯月収30万円(手取り)の家庭の例を見てみましょう。

| 項目 | 金額 |

|---|---|

| 収入(手取り) | 30万円 |

| 固定費 | |

| 家賃 | 9万円 |

| 水道光熱費 | 1.5万円 |

| 通信費(スマホ2台+ネット) | 1.5万円 |

| 保険料 | 2万円 |

| サブスク(動画・音楽など) | 0.5万円 |

| 変動費 | |

| 食費 | 6万円 |

| 日用品費 | 1.5万円 |

| 交際費・娯楽費 | 3万円 |

| 交通費 | 1万円 |

| その他 | 2万円 |

| 支出合計 | 28万円 |

| 貯蓄 | 2万円 |

この家計では、毎月2万円しか貯蓄できていません。年間で24万円です。このペースでは、将来のライフイベントや老後資金の準備が不安です。

見える化して改善した家計

キャッシュフローを見える化し、次のような改善を行いました。

- 通信費の見直し:大手キャリアから格安SIMに変更し、月1.5万円→0.6万円に削減(−0.9万円)

- サブスクの整理:使っていない動画配信サービスを解約(−0.3万円)

- 食費の見直し:外食頻度を減らし、週末にまとめ買いをすることで月6万円→5万円に削減(−1万円)

- 保険の見直し:不要な特約を外し、月2万円→1.5万円に削減(−0.5万円)

格安SIMの料金目安(2026年1月時点)

2026年現在、格安SIMの料金相場は以下のとおりです。

- 3GBプラン:月額700円〜1,000円程度

- 20GBプラン:月額1,390円〜3,000円程度

代表的なサービスには、楽天モバイル(3GBまで1,078円)、LINEMO(3GB 990円)、日本通信SIM(20GB 1,390円)などがあります。大手キャリアから乗り換えると、夫婦2人で年間10万円以上の節約になることもあります。

これらの改善で、月2.7万円の節約に成功しました。

| 項目 | 改善前 | 改善後 | 差額 |

|---|---|---|---|

| 支出合計 | 28万円 | 25.3万円 | −2.7万円 |

| 貯蓄 | 2万円 | 4.7万円 | +2.7万円 |

改善後は、毎月4.7万円、年間で約56万円の貯蓄が可能になりました。これなら、5年で280万円、10年で560万円貯まる計算です。子どもの教育費や住宅購入の頭金、老後資金の準備にも大きく前進できます。

複利効果で資産が増える

貯蓄したお金をつみたてNISAなどで運用すれば、複利効果でさらに資産が増える可能性があります。たとえば、毎月4.7万円を年利5%で20年間運用した場合、約1,930万円になる計算です(元本は約1,128万円)。

複利効果について詳しく知りたい方は、こちらの記事もご覧ください。

複利効果とは?投資で資産が雪だるま式に増える仕組みを初心者向けに解説

ポイント:無理なく続けられる改善を

上記の例では、生活の質を大きく下げることなく、無駄を削ることで改善しています。「外食を一切やめる」「趣味をすべて我慢する」といった極端な節約は続きません。「本当に必要なもの」と「なんとなく使っているもの」を見極めることが大切です。

変動費の見直し方法については、こちらの記事で詳しく解説しています。

変動費の見直しと節約術|食費・日用品費・娯楽費を無理なく抑える実践ガイド

今日からできるアクションプラン

ここまで読んで、「やってみたい」と思った方向けに、今日から始められる具体的なステップをご紹介します。難易度が低い順に並べていますので、できるところから始めてみてください。

ステップ1:先月の支出を振り返る(難易度★)

まずは、先月1ヶ月分の支出を振り返ってみましょう。銀行口座の明細、クレジットカードの利用明細、電子マネーの履歴などを確認します。レシートが残っていれば、それも合わせて集計します。

「何に」「いくら」使ったかを、次のようなカテゴリーに分けて書き出してみてください。

- 固定費:家賃、水道光熱費、通信費、保険料、サブスクなど

- 変動費:食費、日用品費、交際費、娯楽費、交通費、衣服費など

ノートやExcel、スマホのメモアプリなど、どんな方法でも構いません。まずは「現状を知ること」が第一歩です。

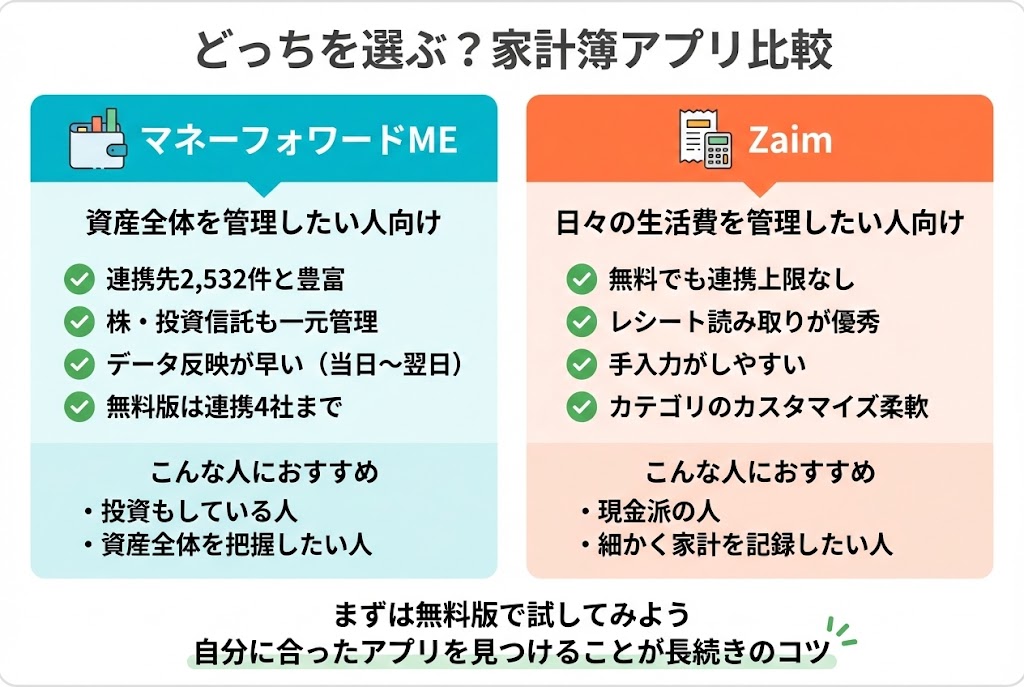

ステップ2:家計簿アプリを1つダウンロードしてみる(難易度★)

手書きの家計簿が苦手な人は、家計簿アプリを使うと便利です。銀行口座やクレジットカードと連携すれば、自動で支出を記録してくれます。

代表的なアプリには、次のようなものがあります(2026年1月時点)。

- マネーフォワードME:銀行・カード・証券口座を一元管理。連携先が2,532件と豊富で、資産全体の見える化に強い。株式や投資信託も含めた資産管理をしたい人におすすめ

- Zaim:無料版でも連携上限なし。レシート撮影機能が充実していて、長いレシートも読み取り可能。日々の生活費管理を重視する人におすすめ

- OshidOri(オシドリ):夫婦・カップル向け。共有口座の管理に便利

- シンプル家計簿:機能を絞ったシンプル設計。初心者におすすめ

まずは無料版を試してみて、自分に合うかどうか確認しましょう。使い始めの目標は「1週間続けること」です。

家計管理アプリの詳しい選び方は、こちらの記事をご覧ください。

家計管理アプリの選び方と活用法|初心者でも安心して始められる家計簿アプリガイド

ステップ3:固定費を1つ見直す(難易度★★)

変動費(食費や娯楽費)は毎月変動するため、コントロールが難しいもの。一方、固定費は一度見直せば、毎月自動的に節約効果が続きます。

次の項目をチェックしてみてください。

- 通信費:大手キャリアから格安SIMに変更すると、月数千円〜1万円の節約になることも

- サブスク:使っていない動画配信サービス、音楽配信、雑誌読み放題などはありませんか?

- 保険料:必要以上の保障がついていないか、保険の窓口やFP(ファイナンシャルプランナー)に相談してみるのも手

- 電気・ガス:電力会社やガス会社を見直すだけで、年間数千円〜1万円以上の節約になることも

まずは1つだけでOKです。固定費の削減は、家計改善の最も効果的な方法の一つです。

ステップ4:キャッシュフロー表を作ってみる(難易度★★★)

ステップ1〜3で現状が把握できたら、今後5年〜10年のキャッシュフロー表を作ってみましょう。

初心者向け用語解説

「キャッシュフロー表」とは? → 将来の収入と支出、貯蓄残高の推移を予測する表のことです。いつ・いくら必要になるかを事前に把握できるので、計画的にお金を準備できます。

日本FP協会が無料で提供している「便利ツール」や、Excelテンプレートを活用できます。

記入する項目は次のとおりです。

- 年齢(家族全員分)

- 収入(給与、賞与、副業収入など)

- 支出(生活費、教育費、住宅ローンなど)

- ライフイベント(結婚、出産、住宅購入、車の買い替え、子どもの進学、定年退職など)

- 貯蓄残高(年末時点の残高)

最初は「だいたいこのくらい」という概算でOKです。作ってみることで、「このままだと○年後に貯金が減ってしまう」「今のペースなら大丈夫」といった将来の見通しが立ちます。

年に1回、または大きなライフイベントがあったときに見直すようにしましょう。

ステップ5:夫婦・家族でお金の話をする機会を作る(難易度★★)

家計管理は一人で抱え込むものではありません。夫婦やパートナー、家族でお金の話をする機会を作ることが大切です。

たとえば、次のようなテーマで話し合ってみましょう。

- 今月の支出はどうだったか

- 来月の予定で大きな出費はあるか

- 将来(5年後、10年後)にやりたいことは?

- そのために必要なお金はいくらか?

- 今の貯蓄ペースで足りるか?

お金の話は「言いにくい」「ケンカになりそう」と感じる人も多いですが、数字で見える化しておくと、感情的にならずに冷静に話し合えます。月に1回、「家計会議」の時間を作るのがおすすめです。

よくある質問(FAQ)

Q1:家計簿は毎日つけないとダメですか?

A:毎日でなくても大丈夫です。週に1回まとめて入力する方法や、家計簿アプリで自動連携する方法もあります。大切なのは「続けること」なので、自分に合ったペースを見つけましょう。

Q2:夫婦で収入を別々に管理しています。どうすればいいですか?

A:まずは「共通の生活費」と「各自のお小遣い」を分けて管理するのがおすすめです。共通の生活費については夫婦で把握し、お小遣いは各自で管理するスタイルだと、プライバシーを保ちながら家計全体も見えるようになります。OshidOri(オシドリ)など、夫婦向けのアプリも便利です。

Q3:キャッシュフロー表は何年先まで作ればいいですか?

A:まずは5年〜10年先まで作ってみるのがおすすめです。子どもの進学や住宅購入など、大きなライフイベントが見えてきます。余裕があれば、老後(65歳〜90歳)まで延長すると、より長期的な見通しが立ちます。

Q4:収入が不安定な場合、どう管理すればいいですか?

A:「最低限の生活費」を把握することがポイントです。収入が少ない月でも生活できる金額を明確にし、収入が多い月は余剰分を貯蓄に回すようにしましょう。生活防衛資金として、生活費の3〜6ヶ月分を確保しておくと安心です。

生活防衛資金について詳しく知りたい方は、こちらの記事もご覧ください。

生活防衛資金の貯め方と目安額|万が一に備える安心の家計管理

Q5:家計簿アプリのセキュリティは大丈夫ですか?

A:主要なアプリは銀行レベルのセキュリティ対策を施しています。ただし、パスワードの使い回しを避ける、2段階認証を設定する、スマホのロックを設定するなど、基本的なセキュリティ対策は自分でも行いましょう。

Q6:家計管理を始めたいのですが、何から始めればいいですか?

A:まずは「先月の支出を振り返る」ことから始めてみてください。銀行口座やクレジットカードの明細を確認し、何にいくら使ったかを把握するだけでも、大きな気づきがあるはずです。完璧を目指さず、できることから少しずつ始めましょう。

まとめ

- キャッシュフローとは「お金の流れ」のこと。収入と支出を把握することが家計管理の基本です。

- 見える化することで、無駄な支出に気づき、貯蓄が自然と増えていきます。将来の不安も軽減されます。

- 完璧を目指さず、大まかな金額でも継続することが大切。1円単位の厳密さは不要です。

- 固定費の見直しが最も効果的。通信費、サブスク、保険料などを1つずつチェックしましょう。

- キャッシュフロー表を作ることで、5年後、10年後の家計の見通しが立ちます。ライフイベントに備えた計画が可能になります。

- 家族でお金の話をする機会を作りましょう。見える化しておくと、冷静に話し合えます。

- 制度や税制は変わる可能性があります。定期的に見直し、最新情報を確認することが大切です。

家計の見える化とキャッシュフロー管理は、難しいものではありません。今日からできることを1つずつ始めて、無理なく続けていきましょう。お金の流れを把握することで、将来の選択肢が広がり、安心して暮らせる家計を作っていけるはずです。

免責事項

本記事は情報提供を目的としており、特定の金融商品の購入や金融サービスの利用を推奨するものではありません。家計管理や資産運用の方法は個人の状況によって異なります。重要な意思決定を行う際は、必要に応じてファイナンシャルプランナーなどの専門家にご相談ください。また、記事中の制度や税制、アプリの機能・料金などは執筆時点(2026年1月)の情報に基づいており、変更される可能性があります。