この記事で分かること

- ポートフォリオとは「投資の設計図」であり、資産配分で運用成績の約9割が決まる

- 完璧な配分は存在せず、自分に合った「無理のない配分」を見つけることが大切

- 年代やリスク許容度に応じた基本的な配分の目安と、具体的な作り方のステップ

- 初心者がやりがちな失敗パターンと、それを避けるためのポイント

結論:ポートフォリオとは「投資の設計図」のこと

ポートフォリオとは、簡単に言うと「どの資産にどれくらいのお金を配分するか」を示した投資の設計図のことです。初心者の方がまず押さえておきたいポイントは次の3つです。

- リスクとリターンのバランスを自分でコントロールできる:株式・債券・現金などの配分比率を調整することで、自分に合ったリスクレベルに設定できます

- 分散投資の実践方法そのもの:複数の資産に分けて投資することで、一つの資産が値下がりしても全体への影響を抑えられます

- 投資成績の約9割を左右する重要な要素:専門家の研究では、どの商品を選ぶかよりも、資産配分の方が運用成績に大きく影響すると言われています

「難しそう…」と感じるかもしれませんが、基本を押さえれば誰でも自分に合ったポートフォリオを作ることができます。この記事では、投資経験がほぼゼロの方でも理解できるように、ポートフォリオの作り方をやさしく解説していきます。

ポートフォリオの基本:用語と仕組み

ポートフォリオとアセットアロケーションの違い

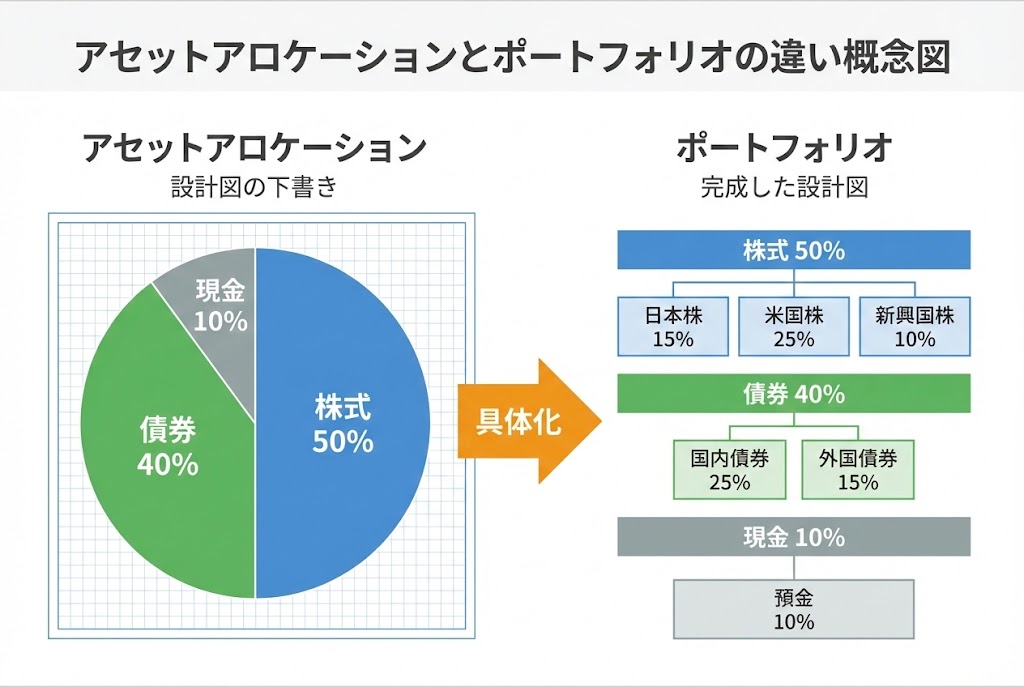

投資の世界では「ポートフォリオ」と「アセットアロケーション」という2つの言葉がよく使われます。この2つは似ていますが、少し意味が違います。

初心者向け用語解説

「アセットアロケーション」とは? → 資産(アセット)の配分(アロケーション)のこと。「株式に何%、債券に何%」という大枠を決めることを指します。

アセットアロケーション(資産配分)とは、「株式30%、債券50%、現金20%」のように、資産の種類ごとの配分比率を決めることです。いわば投資の大枠を決める作業です。

ポートフォリオとは、アセットアロケーションで決めた配分に基づいて、具体的にどの商品を保有するかまで含めた資産全体の組み合わせのことを指します。「株式30%のうち、日本株15%・米国株15%」「債券は日本国債のファンド」といった具合に、より詳細な内容まで含みます。

つまり、アセットアロケーションは「設計図の下書き」、ポートフォリオは「完成した設計図」と考えるとわかりやすいでしょう。

主な資産クラスとその特徴

初心者向け用語解説

「資産クラス」とは? → 投資対象の種類のこと。株式、債券、不動産などに分類されます。

ポートフォリオを組む際に知っておきたい主な資産クラス(資産の種類)は以下の通りです。

- 株式:企業の成長とともに値上がりが期待できる反面、価格変動が大きい。リターンは高めだがリスクも高め

- 債券:国や企業にお金を貸して利息を受け取る投資。株式より値動きが穏やかで、安定性が高い

- 不動産(REIT):不動産に投資して賃料収入などを得る。株式と債券の中間的な特性を持つ

- 現金・預金:元本保証で安全だが、増えにくい。緊急時のための資金として重要

- 外貨建て資産:海外の株式や債券。為替リスクがあるが、地域分散の効果がある

それぞれの資産は値動きの傾向が異なるため、組み合わせることでリスクを分散できるという仕組みになっています。

具体例で考えてみよう

たとえば100万円を全額株式に投資していた場合、株式市場が20%下落すると資産は80万円になります。しかし、株式50万円・債券50万円に分けていれば、株式が20%下落しても、債券がある程度価値を維持することで、全体の損失を抑えられます。これが分散投資の効果です。

初心者がつまずきやすいポイント

「完璧な配分」を探してしまう

初心者の方が最もつまずきやすいのが、「どの配分が正解なのか」を探し続けてしまうことです。実は、万人に当てはまる完璧な配分というものは存在しません。年齢、収入、家族構成、投資経験、性格によって、適切な配分は一人ひとり異なります。

大切なのは、完璧を目指すことではなく、「今の自分にとって無理のない配分」を見つけることです。最初は保守的すぎるくらいでちょうどいいと考えておくと安心です。

リスク許容度を正しく理解していない

初心者向け用語解説

「リスク許容度」とは? → 投資でどれくらいの損失なら精神的に耐えられるか、という度合いのこと。収入、資産、年齢、投資経験、性格などによって変わります。

「リスク許容度」とは、どれくらいの損失なら精神的に耐えられるかという度合いのことです。多くの初心者は、頭では「長期投資だから一時的な下落は気にしない」と思っていても、実際に自分の資産が10%、20%と減ると不安で眠れなくなることがあります。

リスク許容度は、理論上の数字ではなく、実際の自分の感情を基準に考える必要があります。「この配分なら夜ぐっすり眠れる」というレベルが、あなたにとっての適切なリスク許容度です。

一度決めたら変えてはいけないと思い込む

ポートフォリオは一度作ったら終わりではありません。年齢や生活状況の変化、マーケット環境の変化に応じて、定期的に見直すことが大切です。「一度決めたら変えられない」と思い込んで、硬直的になってしまうのも初心者によくある間違いです。

たとえ話で理解するポートフォリオ

ポートフォリオの考え方を、料理のレシピに例えてみましょう。

あなたが家族のために栄養バランスの良い食事を作るとします。炭水化物、タンパク質、野菜、果物などをバランスよく組み合わせますよね。これがアセットアロケーション(資産配分)です。

そして、「炭水化物は白米にするか玄米にするか」「タンパク質は鶏肉か魚か豆腐か」といった具体的な食材選びが、ポートフォリオの構築にあたります。

育ち盛りの子どもがいる家庭なら炭水化物とタンパク質を多めに、健康を気にする高齢者なら野菜を多めに、といったように、家族構成や目的によって配分が変わるのと同じように、投資のポートフォリオも個人の状況によって最適な配分が変わるのです。

また、季節や体調によってメニューを調整するように、ポートフォリオも定期的に見直して調整することが健康的な資産運用につながります。

実際にどう行動すればいいか:ステップ形式で解説

ステップ1:投資の目的と期間を明確にする

まず、「何のために」「いつまでに」お金を増やしたいのかを明確にしましょう。

- 老後資金として30年後に備える

- 子どもの教育資金として10年後に使う

- 住宅購入の頭金として5年後に使う

投資期間が長いほど、多少のリスクを取っても回復する時間があります。逆に、近い将来使う予定のお金は、安全性を重視した配分にする必要があります。

投資目標の立て方についてはこちらの記事で詳しく解説しています。

投資目標の立て方とは?初心者が知っておきたい3つのステップ

ステップ2:リスク許容度を確認する

次の質問に答えてみてください。

- 100万円投資したとして、一時的に70万円に減っても冷静でいられますか?

- 株式市場が暴落したニュースを見ても、売らずに持ち続けられますか?

- 投資のことを考えると不安で夜眠れなくなることはありませんか?

これらの質問に「はい」と答えられる度合いが、あなたのリスク許容度を表しています。不安が強い場合は、債券や現金の比率を高めに設定しましょう。

具体例で考えてみよう

たとえば、毎月の生活費に余裕があり、向こう10年以上使う予定のないお金で投資する30代の方なら、株式の比率を高めにしても良いかもしれません。一方、数年後にマイホーム購入を控えている方や、毎月の家計がギリギリの方は、安全性を重視した配分にする方が安心です。

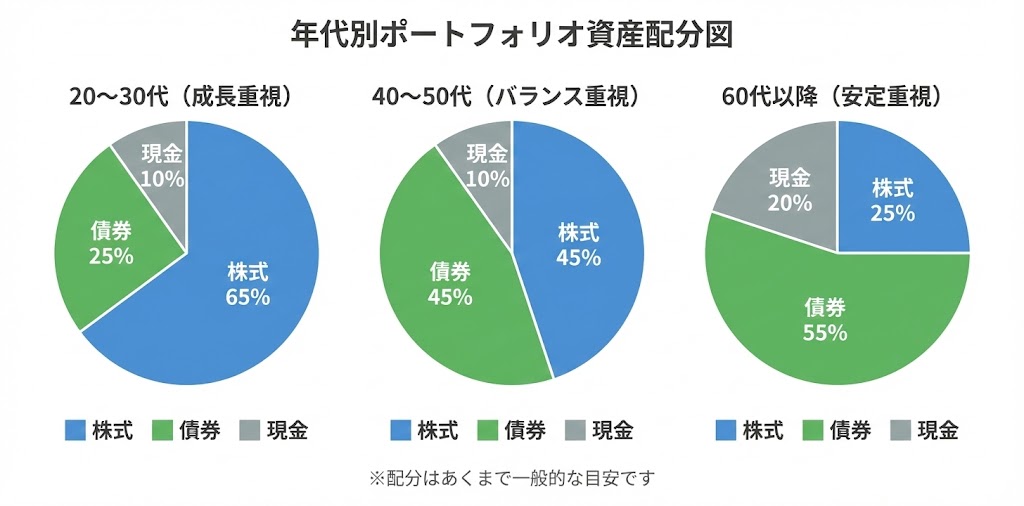

ステップ3:年代別の基本配分を参考にする

一般的な目安として、以下のような年代別の配分例があります。(あくまで参考例です)

20〜30代(投資期間が長い)

- 株式:60〜70%

- 債券:20〜30%

- 現金:10%

40〜50代(バランス重視)

- 株式:40〜50%

- 債券:40〜50%

- 現金:10%

60代以降(安定性重視)

- 株式:20〜30%

- 債券:50〜60%

- 現金:20%

エイジスライド方式という考え方

「120 − 年齢」をリスク資産(主に株式)への投資割合とする考え方があります。たとえば40歳なら「120 − 40 = 80%」を株式に、残りの20%を債券などに配分します。あくまで目安の一つですが、シンプルで覚えやすい方法です。

ただし、これはあくまで一般的な目安です。若くてもリスクを取りたくない人は債券の比率を高めてもまったく問題ありません。

ステップ4:具体的な商品を選ぶ

配分が決まったら、具体的な金融商品を選びます。初心者の方には、以下のような商品がおすすめです。

- インデックスファンド:日経平均やS&P500など、市場全体の動きに連動する投資信託。低コストで分散効果が高い

- バランス型ファンド:一つの商品で株式と債券に自動的に分散投資してくれる。自分で配分を考えるのが難しい人におすすめ

- ETF:インデックスファンドの上場版。リアルタイムで取引できる

初心者向け用語解説

「インデックスファンド」とは? → 日経平均やS&P500など、株価指数に連動するように設計された投資信託のこと。市場全体に分散投資できるため、初心者にも扱いやすいとされています。

投資信託なら、新NISAやiDeCoといった税制優遇制度を活用すると、より効率的に資産形成できます。新NISAでは、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)を合わせて年間最大360万円まで非課税で投資できます。

新NISAの投資枠の活用法についてはこちらの記事も参考にしてください。

新NISAの年間投資枠は繰り越せる?|非課税枠の使い切り方と計画的な投資戦略

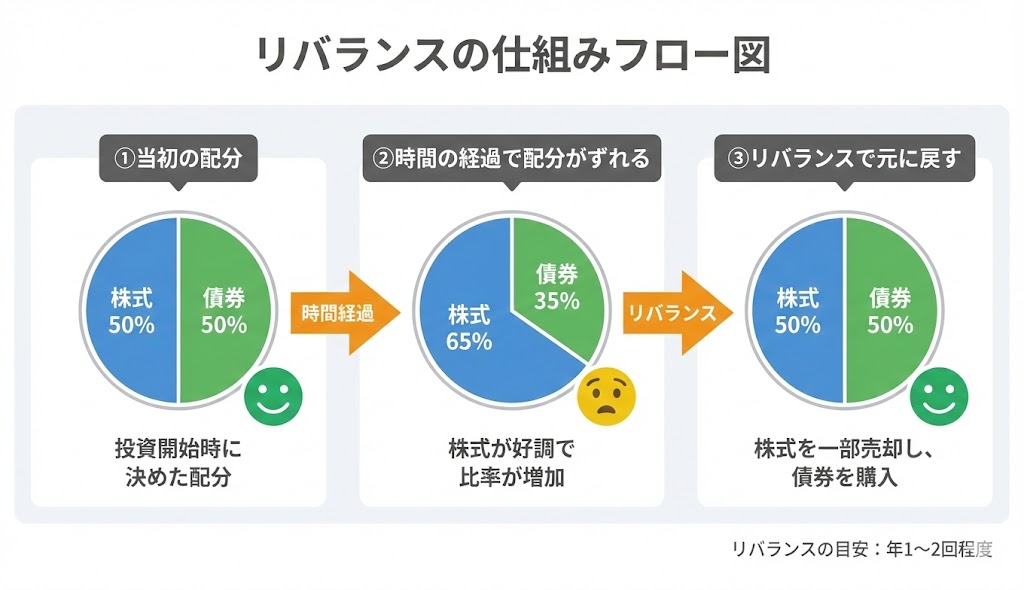

ステップ5:定期的に見直す(リバランス)

初心者向け用語解説

「リバランス」とは? → 値動きによってずれてしまった資産配分を、当初決めた比率に戻す作業のこと。一部を売買することで調整します。

投資を始めた後は、年に1〜2回程度、配分比率を確認しましょう。株式が値上がりすると、当初の配分から比率がずれてくることがあります。

例えば、「株式50%・債券50%」で始めたのに、株式が好調で「株式65%・債券35%」になった場合、一部の株式を売って債券を買い足し、元の配分に戻す作業を「リバランス」と言います。

ただし、頻繁にリバランスすると手数料や税金がかさむので、年1回程度で十分です。積立投資をしている場合は、新たに投資する資金で比率の低い資産を買い増すことでもリバランスできます。

注意点・よくある失敗パターン

流行に飛びつく

「この株が今すごく上がっている!」というニュースを見て、急いでポートフォリオを変更してしまうのは危険です。一時的な流行に飛びつくと、高値で買って安値で売ることになりがちです。

ポートフォリオは、短期的な値動きではなく、長期的な資産形成を目的として組み立てるものです。流行のニュースに振り回されず、自分の投資方針を守ることが大切です。

過度な分散

「分散投資が大事」と聞いて、何十種類もの商品を少しずつ買ってしまう方がいますが、これは逆効果です。保有商品が多すぎると管理が煩雑になり、リバランスもしづらくなります。

初心者の場合、3〜5種類程度のシンプルな構成で十分です。全世界株式インデックスファンド1本でも、十分な分散効果が得られます。

リスクを取りすぎる

「早く資産を増やしたい」という焦りから、自分のリスク許容度を超えた配分にしてしまうことがあります。株式100%のような攻めすぎる配分は、暴落時に精神的に耐えられず、最悪のタイミングで売却してしまう原因になります。

「少し物足りないかな」くらいの配分の方が、長期的には続けやすく、結果的に良いパフォーマンスにつながることが多いです。

放置しすぎる

逆に、一度ポートフォリオを作ったら何年も放置してしまうのも問題です。年齢や家族構成が変われば、適切なリスクレベルも変わります。年1回程度は、自分の状況とポートフォリオが合っているか確認する習慣をつけましょう。

分散投資やリスク管理の考え方についてはこちらの記事も参考にしてください。

資産運用の基本とリスク管理|初心者が知っておくべき分散投資の考え方

よくある質問(FAQ)

Q. ポートフォリオは何種類の商品で組めばいいですか?

A. 初心者の方は3〜5種類程度で十分です。シンプルな例として「全世界株式インデックスファンド」1本でも、世界中の数千銘柄に分散投資できるため、十分な分散効果が得られます。商品を増やしすぎると管理が大変になるので、まずは少ない商品数から始めることをおすすめします。

Q. バランス型ファンド1本でポートフォリオは完成しますか?

A. はい、バランス型ファンドは株式と債券を自動で組み合わせてくれるので、1本でポートフォリオが完成します。自分で配分を考えるのが難しい方や、手間をかけたくない方には良い選択肢です。ただし、商品によって株式と債券の比率が異なるので、自分のリスク許容度に合ったものを選びましょう。

Q. 投資を始めるのに最低いくら必要ですか?

A. 投資信託なら100円から購入できる証券会社もあります。まずは少額から始めて、投資に慣れてから金額を増やしていくのがおすすめです。大切なのは、生活に必要なお金(生活防衛資金)を確保した上で、余裕資金で投資を始めることです。

Q. リバランスはどのタイミングで行えばいいですか?

A. 年に1〜2回程度で十分です。タイミングとしては、年末年始や誕生日など、自分が覚えやすい時期を決めておくと忘れにくいです。また、配分が5〜10%以上ずれた場合にリバランスするというルールを決めておく方法もあります。

Q. 新NISAを使うべきですか?

A. 長期投資を考えている方には、新NISAの活用を強くおすすめします。通常、投資で得た利益には約20%の税金がかかりますが、新NISAなら非課税で運用できます。つみたて投資枠と成長投資枠を合わせて年間360万円、生涯で1,800万円まで非課税で投資できるため、資産形成に大きなメリットがあります。

まとめ

ポートフォリオの基本をおさらいしましょう。

- ポートフォリオは投資の設計図:どの資産にどれくらい配分するかを示したもので、投資成績の約9割を左右する重要な要素

- 完璧な配分は存在しない:年齢、投資期間、リスク許容度によって、一人ひとりに合った配分は異なる。大切なのは「自分にとって無理のない配分」を見つけること

- シンプルに始めて大丈夫:初心者は3〜5種類程度の商品で十分。インデックスファンドやバランス型ファンドを活用すれば、手間をかけずに分散投資ができる

- 定期的な見直しが大切:年1〜2回程度、配分比率を確認してリバランスする。ライフステージの変化に応じてポートフォリオも調整する

- 長期的な視点を持つ:短期的な値動きや流行に振り回されず、自分の投資方針を守ることが成功への近道

ポートフォリオ作りは、一度にすべてを完璧にする必要はありません。まずは小さく始めて、経験を積みながら少しずつ自分に合った形に調整していけば大丈夫です。焦らず、無理せず、長期的な視点で資産形成に取り組んでいきましょう。

免責事項

本記事は情報提供を目的としており、特定の金融商品の購入を推奨するものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断はご自身の責任で行ってください。記事内の情報は2026年1月時点のものであり、最新の情報は各金融機関の公式サイト等でご確認ください。