この記事で分かること

- 株式投資で得られる「配当金」と「値上がり益」の違い

- 初心者がつまずきやすい配当利回りの正しい見方

- 配当金を再投資して資産を増やす複利効果の仕組み

- 投資スタイル別の考え方と、初心者が避けたい失敗パターン

株式投資で得られる利益には、「配当金」と「値上がり益(売却益)」の2種類があります。配当金は企業が利益を株主に分配するお金で、株を持っているだけで定期的に受け取れます。一方、値上がり益は株価が上がったときに売却して得る利益です。この記事では、初心者の方が混乱しやすいこの2つの利益の違いや仕組みを、やさしく解説していきます。長期投資では配当金を再投資することで、複利効果を活かして資産を増やせるという点も重要なポイントです。

配当金と値上がり益の違い:2つの利益の仕組み

株式投資を始めたばかりの方は、「株で儲ける」というと株価が上がったときに売ることをイメージするかもしれません。確かにそれも1つの方法ですが、株式投資にはもう1つ、「配当金」という形で定期的に利益を得る方法があります。

配当金(インカムゲイン)とは

配当金は、企業が1年間で得た利益の一部を株主に還元するお金です。専門用語では「インカムゲイン」と呼ばれます(インカム=収入、ゲイン=利益という意味)。株を保有しているだけで、年に1〜2回、企業から現金が振り込まれる仕組みです。

初心者向け用語解説

「インカムゲイン」とは? → 資産を保有していることで定期的に得られる収入のこと。株式の配当金のほか、預金の利息や不動産の家賃収入なども含まれます。

例えば、ある企業の株を100株持っていて、1株あたり50円の配当金が出た場合、年間で5,000円を受け取れます。株を売らなくても定期的に収入が得られるのが、配当金の大きな特徴です。

値上がり益(キャピタルゲイン)とは

一方、値上がり益は株価が購入時より高くなったときに売却して得る利益のことで、「キャピタルゲイン」とも呼ばれます(キャピタル=資本)。

初心者向け用語解説

「キャピタルゲイン」とは? → 資産を売却したときに得られる利益のこと。買った時より高く売れた場合の差額が利益になります。

例えば、1株1,000円で買った株が1,500円に値上がりしたときに売却すれば、1株あたり500円の利益になります。100株持っていれば50,000円の利益です。ただし、売却しない限りこの利益は確定しません。

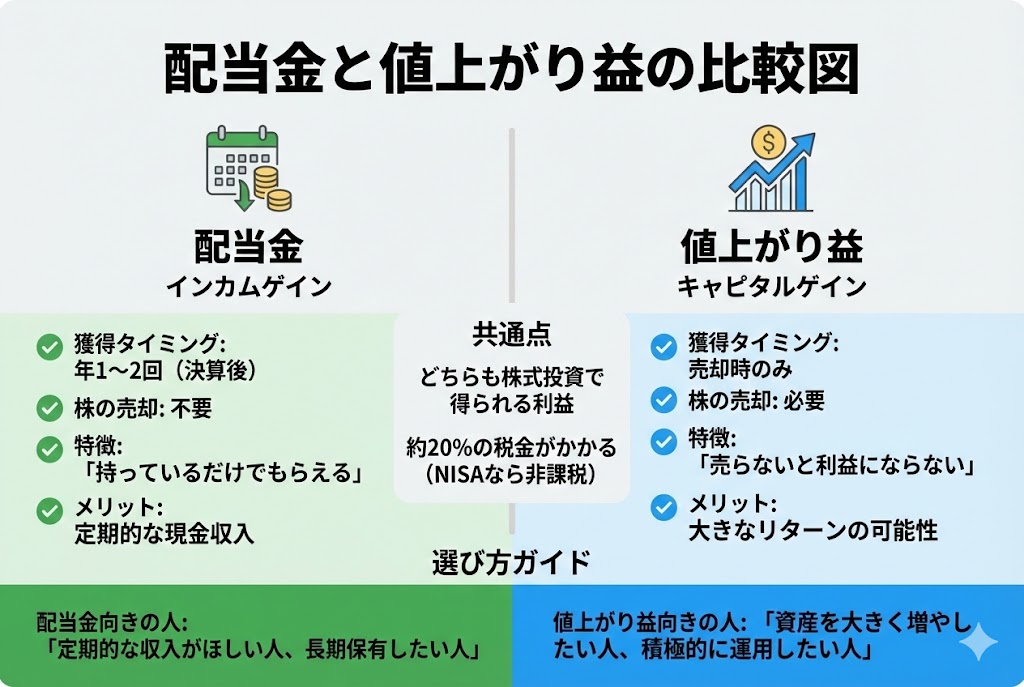

2つの利益の違いをまとめると

- 配当金(インカムゲイン):株を持っているだけで定期的にもらえる。売らなくてもOK。

- 値上がり益(キャピタルゲイン):株価が上がったときに売却して得る。売らないと利益にならない。

どちらが良い・悪いではなく、投資のスタイルや目的によって重視するポイントが変わるという考え方が大切です。

初心者がつまずきやすいポイント

「配当利回り」の意味を勘違いしやすい

株式投資の情報を見ていると、「配当利回り3.5%」といった表記をよく目にします。これは、株価に対して年間でどれくらいの配当金がもらえるかを示す割合です。

具体例で考えてみよう

株価1,000円の株で1株あたり35円の配当が出る場合、配当利回りは3.5%になります(35円÷1,000円×100)。つまり、10万円投資すれば年間3,500円の配当金が期待できるということです。

ただし、配当利回りが高ければ良いとは限りません。企業の業績が悪化して株価が下がった結果、配当利回りが高く見えるケースもあるので注意が必要です。

配当金は必ずもらえるわけではない

配当金は企業の業績次第で変動します。業績が悪化すれば減配(配当が減る)や無配(配当がゼロになる)になることもあります。「配当利回りが高いから安心」と思い込むのは危険です。企業の財務状況や業績の安定性も確認しておくと安心です。

税金がかかることを忘れがち

配当金にも値上がり益にも、約20%の税金がかかります(正確には20.315%で、所得税・復興特別所得税・住民税の合計)。ただし、NISA口座で投資すれば非課税になるので、初心者の方はNISAを活用するのがおすすめです。

NISAで配当金を非課税にする重要ポイント

NISA口座で株を買っても、配当金の受け取り方法を「株式数比例配分方式」にしていないと課税されてしまいます。証券会社で口座開設する際に必ず確認しましょう。

税金についてより詳しく知りたい方は、こちらの記事も参考にしてください。

投資の利益にかかる税金とは?確定申告が必要なケースをやさしく解説

具体例で理解する:配当金と値上がり益のイメージ

ここで、具体的な例を使ってイメージしてみましょう。

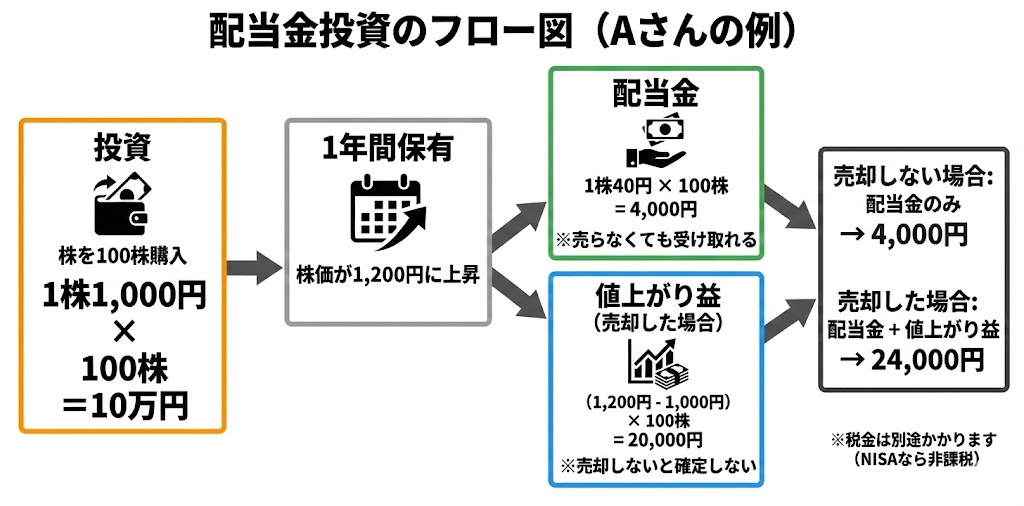

【例】Aさんの投資ケース

Aさんは、ある企業の株を1株1,000円で100株購入しました(投資額:10万円)。1年後、この株の状況は以下の通りでした。

- 株価:1,200円に値上がり

- 配当金:1株あたり40円(年間合計4,000円)

この場合、Aさんが得られる利益は以下の通りです。

- 配当金:100株×40円=4,000円(株を保有しているだけで受け取れる)

- 値上がり益:(1,200円-1,000円)×100株=20,000円(売却した場合に得られる)

具体例で考えてみよう

Aさんが株を売らずに保有し続ければ、配当金の4,000円だけを受け取ります。もし株を売却すれば、配当金4,000円+値上がり益20,000円=合計24,000円の利益になります(税金は除く)。

このように、配当金は保有中に得られる収入、値上がり益は売却時に得られる利益と考えると分かりやすいでしょう。

実際にどう行動すればいいか:投資スタイル別の考え方

ステップ1:自分の投資目的を確認する

まず、自分が株式投資で何を実現したいのかを考えましょう。

- 定期的な収入がほしい→配当金重視の投資スタイル

- 資産を大きく増やしたい→値上がり益重視の投資スタイル

- 両方をバランスよく→配当も値上がりも期待できる企業を選ぶ

ステップ2:配当金重視なら「高配当株」をチェック

配当金を重視する場合、配当利回り3〜5%程度の企業を探してみましょう。ただし、配当利回りだけでなく、以下のポイントも確認しておくと安心です。

- 過去数年間、安定して配当を出しているか

- 業績が安定している業種か(例:インフラ、通信、日用品など)

- 配当性向(利益のうち何%を配当に回しているか)が極端に高くないか

ステップ3:配当金を再投資して複利効果を活かす

受け取った配当金をそのまま使うのではなく、再び株式投資に回す「配当再投資」という方法があります。これにより、複利効果(利益が利益を生む仕組み)を活かして、資産を雪だるま式に増やせます。

複利効果について詳しく知りたい方は、こちらの記事をご覧ください。

複利効果とは?投資で資産が雪だるま式に増える仕組みを初心者向けに解説

投資信託やETFの中には、配当金を自動的に再投資してくれる商品もあるので、初心者の方はそういった商品を活用するのも良い選択肢です。

ETF(上場投資信託)とは?投資信託との違いと初心者向けの選び方

ステップ4:まずは少額から始める

いきなり大きな金額を投資する必要はありません。最近は1株から購入できる証券会社も増えているので、数千円から数万円程度の少額で始めて、配当金を受け取る体験をしてみるのがおすすめです。

少額投資とは?100円・1000円から始められる投資の種類と選び方

注意点・よくある失敗パターン

配当利回りだけで銘柄を選んでしまう

「配当利回り6%!」といった数字だけに飛びつくのは危険です。株価が大きく下落した結果、配当利回りが高く見えているだけの可能性もあります。企業の業績や財務状況も必ず確認しましょう。

配当金目当てで集中投資してしまう

1つの企業の株だけを大量に買うと、その企業が減配や無配になったときに大きな影響を受けます。複数の企業や業種に分散投資することでリスクを抑えられます。

短期的な株価の変動に一喜一憂する

配当金目的の投資は、基本的に長期保有が前提です。株価が一時的に下がっても、配当金が安定していれば慌てて売る必要はありません。「配当金を受け取り続けながら、じっくり保有する」という姿勢が大切です。

税金対策を忘れる

NISA口座を使えば配当金も値上がり益も非課税になります。特に初心者の方は、最初からNISA口座で投資を始めることを強くおすすめします。

税金の計算方法については、国税庁の公式サイトでも確認できます。

よくある質問(FAQ)

Q1. 配当金はいつもらえますか?

A. 日本企業の場合、多くは年2回(中間・期末)、決算後2〜3ヶ月後に支払われます。例えば3月決算の企業なら、6月頃と12月頃に受け取れることが多いです。

Q2. 配当金をもらうには何株持っていればいいですか?

A. 1株でも配当金は受け取れます。ただし、「1株あたり50円」の配当なら、1株持っていれば50円、100株持っていれば5,000円と、保有株数に応じて金額が変わります。

Q3. 配当金と株主優待は同じものですか?

A. 別のものです。配当金は現金で受け取りますが、株主優待は商品やサービスの割引券などで受け取ります。すべての企業が株主優待を実施しているわけではありません。

Q4. 配当金が高い株は値上がりしにくいですか?

A. 一概には言えません。ただし、成長企業は利益を配当より事業拡大に回す傾向があり、配当利回りは低めのことが多いです。一方、安定企業は配当を重視する傾向があります。どちらが良いかは投資目的によります。

Q5. NISAで配当金を受け取ると本当に税金がかからないのですか?

A. はい、NISA口座で保有している株式の配当金は非課税です。ただし、配当金の受け取り方法を「株式数比例配分方式」に設定する必要があります。銀行振込などを選ぶと課税されてしまうので注意しましょう。

まとめ:配当金と値上がり益の両方を理解して賢く投資しよう

- 株式投資の利益は2種類:配当金(インカムゲイン)と値上がり益(キャピタルゲイン)がある

- 配当金は定期収入:株を保有しているだけで年1〜2回受け取れる。売らなくてもOK

- 値上がり益は売却時の利益:株価が上がったときに売って初めて利益になる

- 配当利回りだけで判断しない:企業の業績や財務の安定性も確認する

- 配当再投資で複利効果を活かす:受け取った配当金を再投資すると、資産が雪だるま式に増える

- 分散投資でリスクを抑える:1つの企業に集中せず、複数の銘柄に分けて投資する

- NISA口座を活用する:配当金も値上がり益も非課税になるので、初心者は特におすすめ

株式投資は、配当金と値上がり益という2つの利益をうまく組み合わせることで、自分に合った資産形成ができます。最初は少額から始めて、配当金を受け取る体験をしながら、少しずつ投資の感覚をつかんでいきましょう。知らなくて当たり前ですから、焦らず、自分のペースで学んでいけば大丈夫です。

免責事項

本記事は情報提供を目的としており、特定の金融商品の購入を推奨するものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断はご自身の責任で行ってください。また、税制や制度は変更される可能性がありますので、最新情報は公的機関や金融機関の公式サイトでご確認ください。